Veiskillet

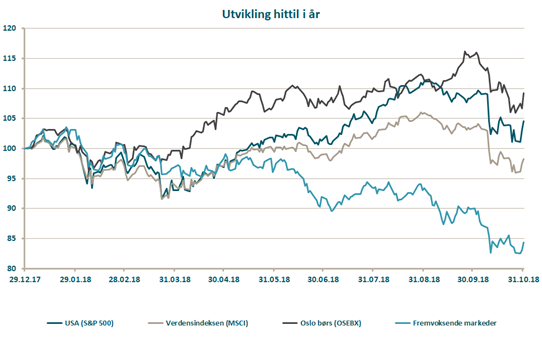

Fra et norsk perspektiv vil man knapt ha tenkt på det for en måned siden, men de fleste av verdens børser har negativ avkastning i år. Det faktum at Oslo børs var opp over 15 prosent på sitt beste hittil i år samtidig som det amerikanske markedet var opp 13 prosent, var dessverre ikke representativt for verdens tilstand. Alle markeder i den fremvoksende verden, samt de japanske, tyske, franske, svenske, danske, britiske, spanske, italienske, australske og kinesiske markedene, har stort sett vært under nullstreken siden slutten av mai.

Det er ikke bare mellom ulike geografier det har vært stor spredning i feltet, men også internt i aksjemarkedene. Selv i et relativt sterkt marked som det amerikanske, har omtrent halvparten av selskapene negativ avkastning i år. Årsaken til at indeksen som helhet kunne oppvise positive (nå sterkt reduserte) avkastningstall er at et lite knippe selskaper har hatt enormt stor kursstigning. Dette er et fenomen som har pågått de siste to årene. Fenomenet forklares i stor grad av de etter hvert mye omtalte FAANG-aksjene; Facebook, Apple, Amazon, Netflix og Google (Alphabet), samt en håndfull andre teknologiaksjer. Disse aksjene har siden 2016 konsistent hatt en høyere avkastning enn den brede indeksen. Men siden sommeren kan man gjøre to interessante observasjoner: det er stort avvik internt mellom disse aksjene og de fleste av disse har i høst gjort det svakere enn markedet.

Av disse stjerneselskapene har Facebook faktisk negativ avkastning siste år, og meravkastningen aksjen har hatt over det brede markedet de tre foregående årene er så godt som visket ut. Et scenario det var få som så for seg før Cambridge Analytica skandalen, som kom for dagen i våres. Det merkeligste er at aksjens toppnotering skjedde i juli, lenge etter at datamisbruk og politisk press var behørig omtalt i globale medier. Faktisk steg aksjen til ny toppnotering, 15% høyere enn kursnivået før Cambridge Analytica var et allment kjent navn. Dagen etter falt imidlertid aksjene mer enn 20% i forbindelse med presentasjonen av andre kvartalsrapporten, og har siden falt 30% siden toppnoteringen i juli.

Apple sin aksjekurs har på sin side steget 12% i samme periode. Dette til tross for at selskapet, som produserer sine varer i Kina, antagelig vil få vanskeligere forretningsvilkår fremover. Apple, verdens største selskap målt i markedsverdi, steg med over 20% i august måned. Apple er på en måte vesentlig forskjellig fra mange av de andre stjerneselskapene. Apple og Google har gode inntekter her og nå, mens Amazon, Facebook og Netflix har mesteparten av sin verdi i forventet inntekt i fremtiden.

Facebook-aksjen falt ikke fordi inntektene eller overskuddet skuffet markedet, men fordi veksten fremover var antatt å bli litt lavere. Dette er vekstaksjenes verdi og risiko. På grunn av renters rente-effekten vil det være en enorm forskjell på verdien av en aksje som antas å vokse med 20% i året i stedet for 25%. Når markedet allerede har priset inn et høyt tall for fremtidig vekst, vil kursfallet potensielt være enormt når forventningene modereres fra et særdeles høyt tall til et som kun er høyt. Og siden dagens verdi i stor grad utgjøres av forventet inntjening i ganske fjern fremtid, er verdien også i teorien sensitiv til utviklingen i rentenivået. Det kan ha vært helt irrelevant for utviklingen i aksjekursene av FAANG-selskapene de siste fem årene, helt til nå nylig da rentenivået har tatt hovedscenen i finansmarkedets fokus.

Mange verdiorienterte investorer og forvaltere har de siste årene i større grad unngått eksponering mot de dyre, amerikanske vekstaksjene og heller posisjonert seg i aksjer i rimeligere markeder. En logisk forventning har vært at de billigere markedene skulle enten ta igjen det amerikanske, i form av en sterkere oppgang eller et mer dempet fall. Foreløpig har imidlertid ikke geografisk diversifisering båret frukter. Det kinesiske, amerikanske og europeiske markedet falt omtrent like mye i oktober. Dette til tross for at det ved inngangen til oktober allerede var nærmere 30% differanse i avkastning mellom de amerikanske og kinesiske markedene. Det er ikke uvanlig at alt faller synkront i starten av en korreksjon, men de billigste aksjene vil nå «gulvet» først, der investorene rett og slett ikke selger fordi prisen er så lav.

Om den siste korreksjonen er starten på en ny hverdag for verdens aksjeinvestorer eller kun en mindre korreksjon lik den vi så senest i februar i år vet i realiteten ingen. Det vi vet er at aksjemarkedet har tilbakelagt et tiår med oppgang uten en eneste nedtur av betydning, hvilket er uvanlig. Vi vet også at aksjeprisene, med de amerikanske teknologigigantene i spissen, er uvanlig høye målt etter historisk målestokk. Vi vet også at de globale sentralbankenes svært uvanlige likviditetstilførsel til markedet, som har vedvart siden 2009, i praksis har opphørt, og planlegges reversert fra årsskiftet.

Alle disse faktaene har vært godt kjent over lengre tid, men har ikke vært hensyntatt i markedet, som har fokusert på god økonomisk vekst i USA, belånte tilbakekjøp av aksjer og gode selskapsresultater. Det er dog en mer utbredt følelse at man står overfor et veiskille. Med mindre vi får en god nyhet i form av f.eks. opptining av handelskrigen eller lignende, fremstår det mest sannsynlige utfallet å være en fortsettelse av de prisbevegelsene vi har sett i oktober, frem til sentralbanken eventuelt signaliserer en mindre kontraherende pengepolitikk ved en svakere renteoppgang eller tilførsel av likviditet. Sistnevnte er et trolig et spørsmål om når fremfor hvis.

Anbefalt lesning:

- India will keep buying Iranian crude despite the threat of US sanctions, oil minister says

- China pencil-tip spy chip’s ultimate market risk: The profits built on big tech’s low-cost global supply chain

- A ‘potentially lethal combination’ between hot jobs market and trade tensions could unleash inflation, Stephen Roach warns

- Volvo and Baidu join forces to mass produce self-driving electric cars in China

Utvikling sist måned og 2018

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | -3,7 % | 4,3 % |

| FTSE ALL World | -4,2 % | -1,1 % |

| Oslo børs (OSEBX) | -5,2 % | 9,2 % |

| FTSE Emerging | -5,6 % | -15,1 % |

| Norsk statsrente (3m) | 0,1% | 0,4 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.