Hellas: Fortsatt nonchalant?

Over de siste fem årene har Hellas og Eurokrisen vært tema for markedsrapporter ad nauseum. Hver gang det har sett ut til å bli krise, har de involverte politikerne alltid greid å dra en eller annen (midlertidig) løsning opp av hatten i tolvte time. Med unntak av denne gangen.

Det farlige med å hele tiden holde musikken gående, slik man har gjort i Eurosonen, er at alle venner seg til at farene alltid blir nøytralisert og følgelig blir man nonchalante i forhold til potensielle farer. Dette fenomenet har vært svært utbredt de siste årene. Hver gang finansmarkedene har vært nære en potensiell krise, har de respektive statsledere eller sentralbanksjefer dratt en ny redning opp av hatten i tolvte time.

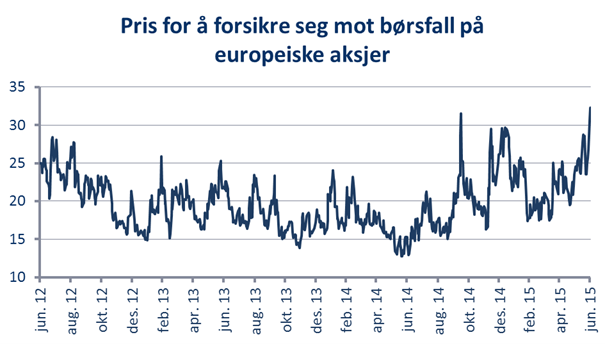

Etter hvert som nonchalansen har bredt seg har man fått mindre og mindre betalt for å ta risiko i slike situasjoner. Markedet har tatt alt med knusende ro, og følgelig har det bare vært nedside dersom ting skulle gå surt. Alt var greit helt til de greske gjeldsforhandlingene falt sammen…

Selv om alle grekere burde ha fått med seg at det var bare nedside å ha pengene på konto i en gresk bank, var det tydeligvis veldig mange som ikke hadde tatt ut pengene da beskjeden om at bankene ville forbli stengt kom. På samme måte kunne alle bedyre at ulike brannvegger var på plass, og at en eventuell Grexit ville være tilnærmet helt ufarlig.

Vi er imidlertid av den oppfatning at de pengene som Hellas skylder, er noen andres formue. Dersom en slik mengde penger bare blir borte over natten, er det vanskelig å se for seg at dette ikke skal, gjennom en eller annen mekanisme man ikke ser på forhånd, få betydelige ringvirkninger.

Den farligste effekten av en Grexit for risikoaktiva vil være dersom det går hull på nonchalanse-boblen vi ser globalt. Dersom markedet forventer seg en reddende engel hver gang, men oppdager at ingen kommer til unnsetning, vil vi få et helt annet markedsklima. Etter en 6 års oppgangsperiode er markedet godt strukket på verdsettelser, og eventuell endring i det generelle sentimentet vil medføre en relativt kraftig revurdering av disse verdsettelsene. Med så små marginer har man ikke råd til å være nonchalant.

En lekse fra vekstmarkedene

Vekstmarkedene har et mer utpreget konjunkturforløp enn de relativt små svingningene vi er vant med i Norge. Her hjemme fører relativt små utfall på valutakurs, arbeidsledighet eller kapitaltilgang til at varsellampene blinker og at det kommer krav om umiddelbare tiltak. I land som f.eks. Indonesia eller Brasil blir tilsvarende hendelser sett på som en del av hverdagslivet og medfører marginale tiltak.

Årsaken til at vekstøkonomier får så store svingninger kan spores til en ting: internasjonale kapitalstrømmer. Siden det moderne kapitalmarkedets fremvekst har vekstøkonomier vært utsatt for det som i engelskspråklig faglitteratur kalles «hot money flows». Dette er i prinsippet at i perioder ønsker internasjonale investorer å investere i vekstøkonomier, enten gjennom aksje- eller obligasjonsmarkedet eller som direkteinvesteringer (f.eks. fabrikker eller andre produksjonsanlegg). Noen steder kan slik innstrømning av kapital også være forårsaket av stor etterspørsel etter en råvare eller billig arbeidskraft. Uavhengig av årsak, siver denne kapitalen via banksystemet ut i økonomien. Effekten blir at man i landet får tilgang på billig finansiering, økt kjøpekraft på grunn av en sterk valuta og en kraftig oppgangskonjunktur.

Historisk har enhver slik periode med innstrømning av utenlandsk kapital og medfølgende bonanza blitt etterfulgt av at utlendingene på et eller annet tidspunkt trekker pengene sine hjem (gjerne samtidig). Dette har også hver gang medført økonomiske kriser av varierende størrelser for økonomien det gjelder. Poetisk sies det at det er bedre å ha elsket og mistet enn å aldri ha elsket. I økonomi er det ikke tilfellet, det oppleves verre å ha hatt og tapt enn å ikke ha hatt.

I Norge opplever man også for tiden et mildt tilfelle av hot money flows. Mer spesifikt ser vi en vesentlig innflyt av utenlandsk kapital til det norske næringseiendomsmarkedet. Lave renter andre steder i verden har gjort at utenlandske institusjonelle kjøpere har oppdaget at nordisk eiendom gir en relativt sett høy direkteavkastning på kapitalen. Det siste året har mange av de store porteføljesalgene skjedd til utenlandske kjøpere. Hvis man ser på listen over store eiendomsfond som det siste året har solgt porteføljen eller er i salgsforhandlinger, er alle porteføljer med unntak av en solgt til utlendinger. Dette er et varseltegn.

En del bransjeaktører vil nok hevde at dette er ufarlig fordi kjøperne har et strategisk perspektiv, og derfor ikke kommer til å selge i flokk. Men for å minne om det mest fornuftige som har kommet ut av munnen til bokseren Mike Tyson: «Everybody has a strategy until they get hit». I alle tilfeller vil de norske eiendelene stort sett være perifere eiendeler. På et eller annet tidspunkt vil noe skje som får utlendingene til å selge, enten det er ny ledelse eller et internasjonalt sjokk.

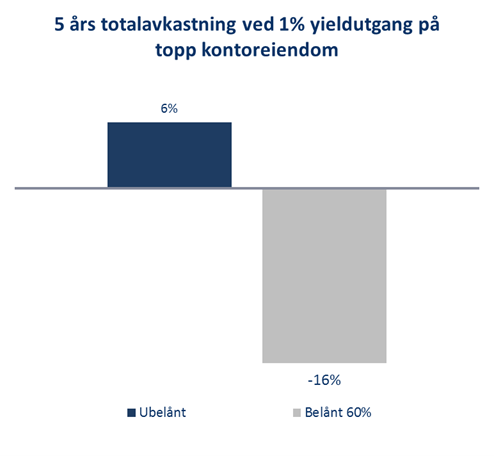

Prisene på næringseiendom er utvilsomt høye, samtidig som man ser en nedgang i etterspørselen etter lokaler. Særlig gjelder dette sentralt beliggende kontorlokaler. Leieinntektene vil nå stort sett være akkurat nok til å dekke renter, litt ekstra vedlikehold og administrasjonskostnader. Det blir lite butikk i dette utover en ren oppbevaring av pengene.

Dermed blir en avgjørende forutsetning for at de fleste syndikater som nå legges ut på markedet skal kunne gi god avkastning at rentenivået om 5, 10 eller 15 år fortsatt er lavt, og at markedet på det tidspunkt ikke ser noen nevneverdige renteøkninger på horisonten. Selv en prosent økning av yieldkrav (f. eks. pga. det generelle rentenivået) vil ha store negative effekter på totalavkastningen. Det er alltid lett å lage attraktive regnestykker, men realiteten kan bli langt verre over levetiden.

Anbefalt lesning:

Ingen spesielle anbefalinger denne måned

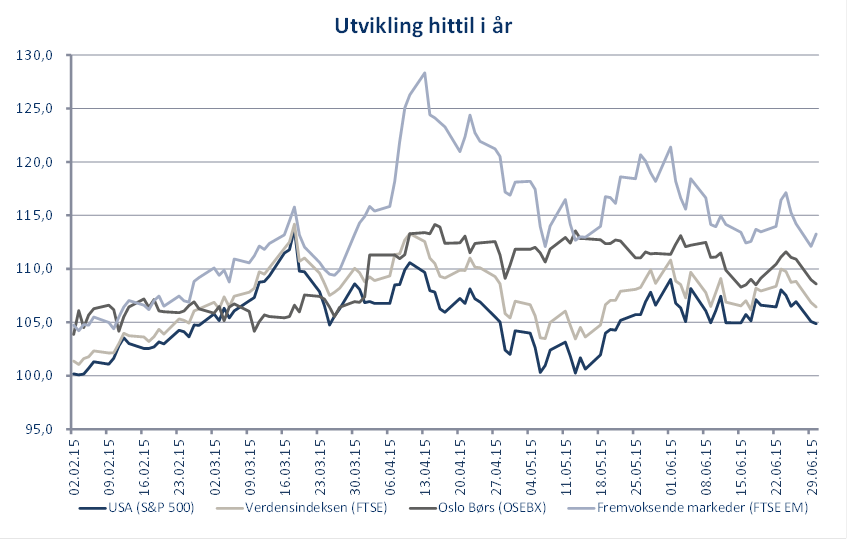

Utvikling sist måned og 2014

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | -1,1 % | 5,6 % |

| FTSE ALL World | -1,5 % | 7,2 % |

| Oslo børs (OSEBX) | -2,6 % | 9,2 % |

| FTSE Emerging | -3,7 % | 14,0 % |

| Norsk statsrente (3m) | 0,1 % | 0,5 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. NORCAP garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer NORCAPs oppfatning på utarbeidelsestidspunktet, og NORCAP forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

NORCAP påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. NORCAP, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.