Peak bolig?

I følge Eiendom Norges prisstatistikk har en gjennomsnittlig bolig steget i verdi med ca. 55% de siste fem årene. Med utgangspunkt i en familie som eier 100 gjennomsnittskvadratmeter, hadde denne en boligverdi på kr 4 670 000 i mai 2012. Pr mai 2017 ville samme bolig være verdt ca kr 7 220 000. Altså 2 550 000 kroner i skattefri «inntekt» over perioden, eller 510 000 kroner i året. Gjennomsnittslønnen i 2016 i Oslo var ifølge SSB kr 583 000 før skatt. En gjennomsnittlig husholdning har dermed tjent omtrent like mye på boligmarkedet som på lønnet arbeid de siste fem årene, i hvert fall på papiret.

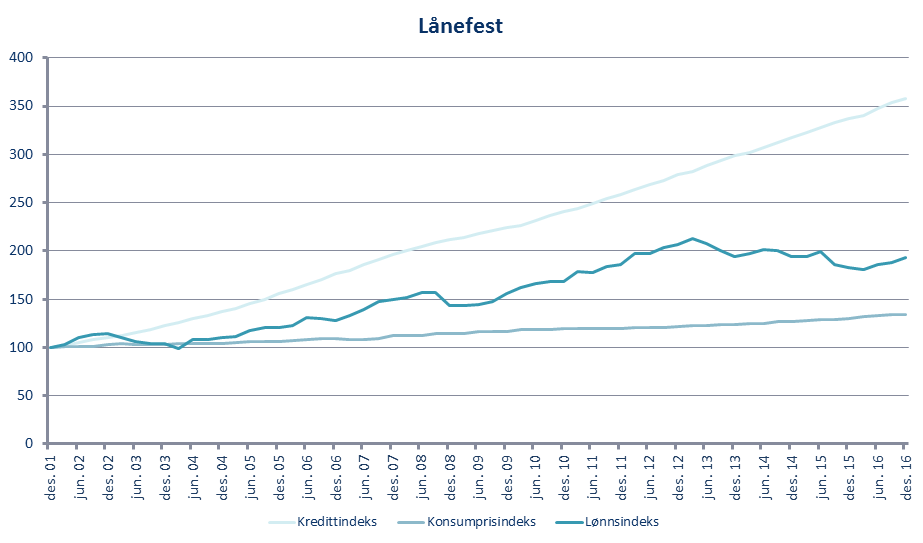

Men slike papirgevinster gir jo ingen inntekt i seg selv. Måten disse inntektene kommer til syne på er gjennom belåning. Og bedret egenkapital gir større rom for å låne litt mer enn man ellers ville. Enten ved å direkte låne opp en andel av verdistigningen, eller å nedbetale litt mindre. Og gitt rentenivået har dette vært en særdeles fristende øvelse.

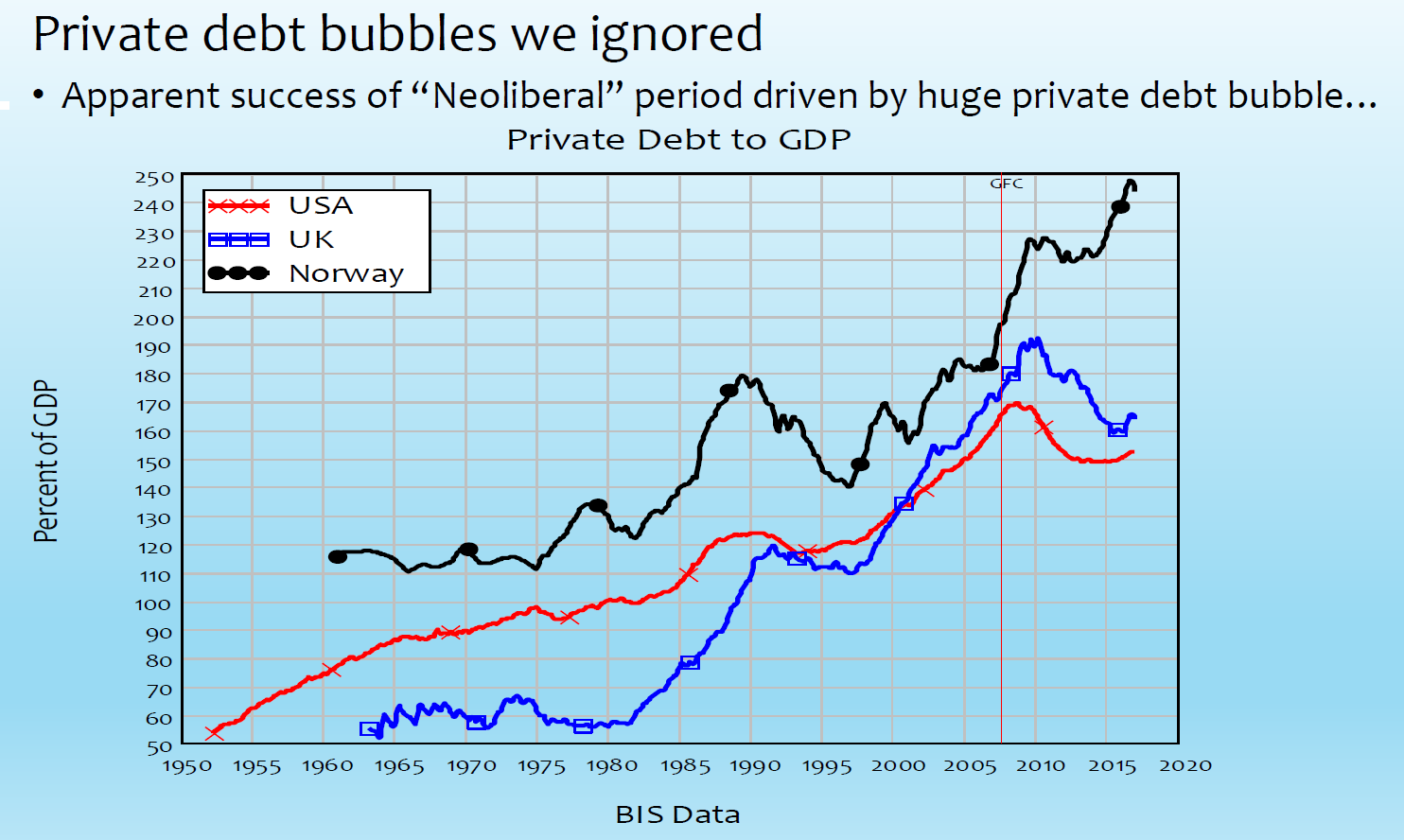

Den australske professoren og selverklærte anti-økonomen Steve Keen (www.profstevekeen.com) gjestet nylig Oslo (se foredraget her: https://vimeo.com/223582372). Keen har vært en høylytt kritiker av samtidens etablerte økonomiske modeller. Hans sentrale kritikk er at disse modellene aldri har greid å forutsi en resesjon siden de ikke tar med den fulle effekten av vekst i gjeld. Keens rammeverk er at veksten i gjelden er avgjørende for forbruket, og at når gjelden blir stor nok vil til og med en avmatning av veksttakten gjøre at den totale inntekten i økonomien går ned (siden det er ny gjeld som fôrer økonomien, ikke den akkumulerte mengden). Keen var skråsikker på at Norge ville se en økonomisk krise i løpet av tre år.

Hvorvidt Keen får rett vil tiden vise, men at låneveksten i det norske samfunnet er høy er hevet over enhver tvil. Og i sentrum for denne låneveksten finner vi boligmarkedet. For de som har kunnet forbruke noe av verdistigningen har gjeld vært et gode. Selv om denne gruppen antagelig blir mindre forbrukslystne ved stagnerende priser, vil nok etterspørselen etter ny kreditt kun i begrenset grad påvirkes av dette. Årsaken er at prisveksten har vært så stor at det er mye å gå på opp til den magiske 60%-grensen.

For en annen gruppe er gjeld imidlertid behandlet mer som et onde. Disse tar opp stor gjeld som en nødvendighet for å kjøpe en bolig som for dem representerer en adekvat livsstil. Etterspørselen etter ny kreditt fra denne gruppen endrer seg omtrent krone for krone i forhold til prisen på boligen.

Kredittveksten er altså avhengig av endringen, og ikke nivået på boligprisene, hvilket igjen gjør at vår kollektive økonomiske skjebne er avhengig av hvilken vei prisene går. I følge nevnte Keens teorier vil selv en flat utvikling i boligprisene fra det nåværende høye punktet medføre en kraftig korreksjon i den aggregerte samfunnsinntekten, hvilket igjen vil påvirke boligprisene negativt.

Med så mye på spill er det dermed viktig å ha en formening om hvor boligprisene skal. Problemet er at til tross for alle analytikere og eksperters forsøk på å rasjonalisere dette markedet, er det psykologien som råder. Enhver modell som baserer seg på rasjonelle aktører vil således feile. I artikkelen «Analytikerne er på bærtur» fra finansavisen 3. juli 2017, tar eiendomsmegler Dag-Frode Aasheim opp nettopp dette. «Psykologien i markedet er svært viktig og langt mer avgjørende enn om renten er 2 eller 3 prosent» sier Aasheim. For mannen i gata ville dette vært å fastslå det åpenbare, men likevel kommer det ut prognoser for prisvekst basert på målbare parametere med to desimalers presisjon.

Psykologien er avgjørende, og psykologien har fått seg en knekk, og på bakgrunn av dette faller prisene. Som George Soros (https://no.wikipedia.org/wiki/George_Soros) ville sagt: «Jeg prognostiserer det ikke, jeg observerer det». Refleksiviteten (et annet av Soros’ favoritt-uttrykk) er særdeles sterkt i boligmarkedet. Nå som prisene allerede har begynt å falle, er det en sannsynlighetsovervekt (ikke en sikkerhet) for at prisene skal videre ned. Det fine med psykologien i denne sammenhengen er at den kan snu fort.

Det behøver altså ikke være noen grunn til at boligprisene skal falle, det at prisene faller er grunn nok i seg selv.

En annen interessant observasjon fra megler Aasheim er at markedet er todelt, hvor markedet for dyre enheter er bra, men markedet for mindre og billigere enheter er dårlig. Med tanke på at kjøperne i det dyre segmentet stort sett har vært investert over en lengre tid og dermed har en latent gevinst, er det ikke unaturlig at disse er mindre affisert enn de i etableringsfasen, særlig akkurat rundt vendepunktene. Det er imidlertid vanskelig å se for seg at disse bokstavelig talt nabomarkedene skal leve uavhengige liv. Både fordi kjøpergruppen i det dyre segmentet er avhengig av en kjøpergruppe til de mindre dyre segmentene som de skal avhende i, og fordi total kredittvekst er indirekte relatert til økonomisk aktivitet.

Med tanke på hvordan vi her i Norge knapt nok hadde en opplevelse av krise i perioden 2008-2009, ei heller da oljeprisen falt med 75% i 2014-2016, er det grunn til å lure på om det er noe annet enn olje og generell norsk unikhet som har drevet økonomien dit den er. Hvis det vi nå ser er et faktisk vendepunkt i boligmarkedet (det kan kun observeres, ikke forutsies), vil det være grunn til å være bekymret for våre hjemlige utsikter. I så fall vil eiendeler som ikke omsettes i norske kroner være stedet å investere.

Anbefalt lesning:

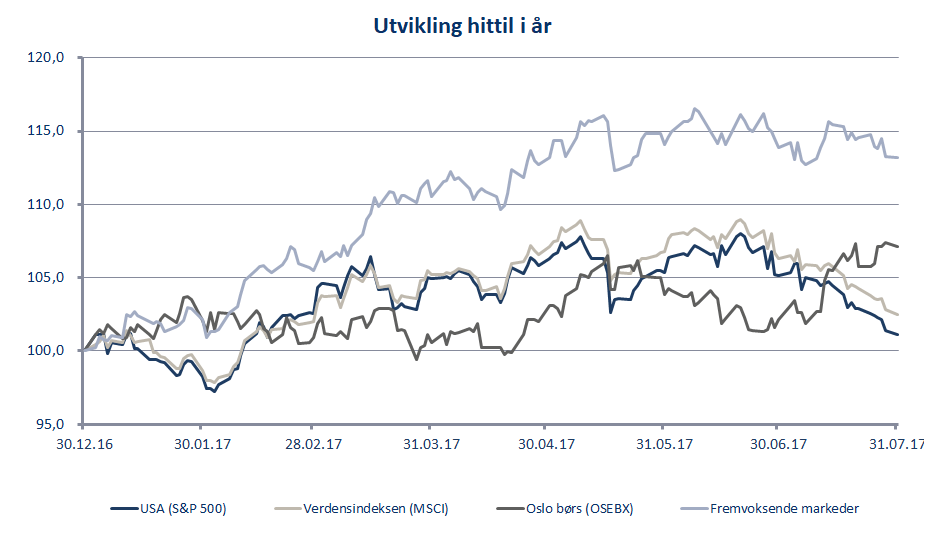

Utvikling sist måned og 2017

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | -4,0 % | 0,4 % |

| FTSE ALL World | -3,6 % | 1,9 % |

| Oslo børs (OSEBX) | 4,9 % | 7,1 % |

| FTSE Emerging | -0,6 % | 12,5 % |

| Norsk statsrente (3m) | 0,0% | 0,3 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.