2022 – tigerens år

“ He who rides on a tiger can never get off”

Gammelt kinesisk ordtak

Folk i Asia forholder seg til en horoskopsyklus som stammer fra Han-dynastiets tid. En gammel myte forteller at Buddha ba alle verdens dyr på fest for å gjenopprette verdens fred og orden. Det var bare tolv dyr som møtte opp. Som takk gav Buddha disse den gave at de hver skulle herske over ett år, og bestemme over alle hendelser og skjebner det året. I 2022 er det tigerens år, et dyr som kjennetegnes som modig og energisk, men også impulsiv og ulydig.

2021 – oksens år ble bra

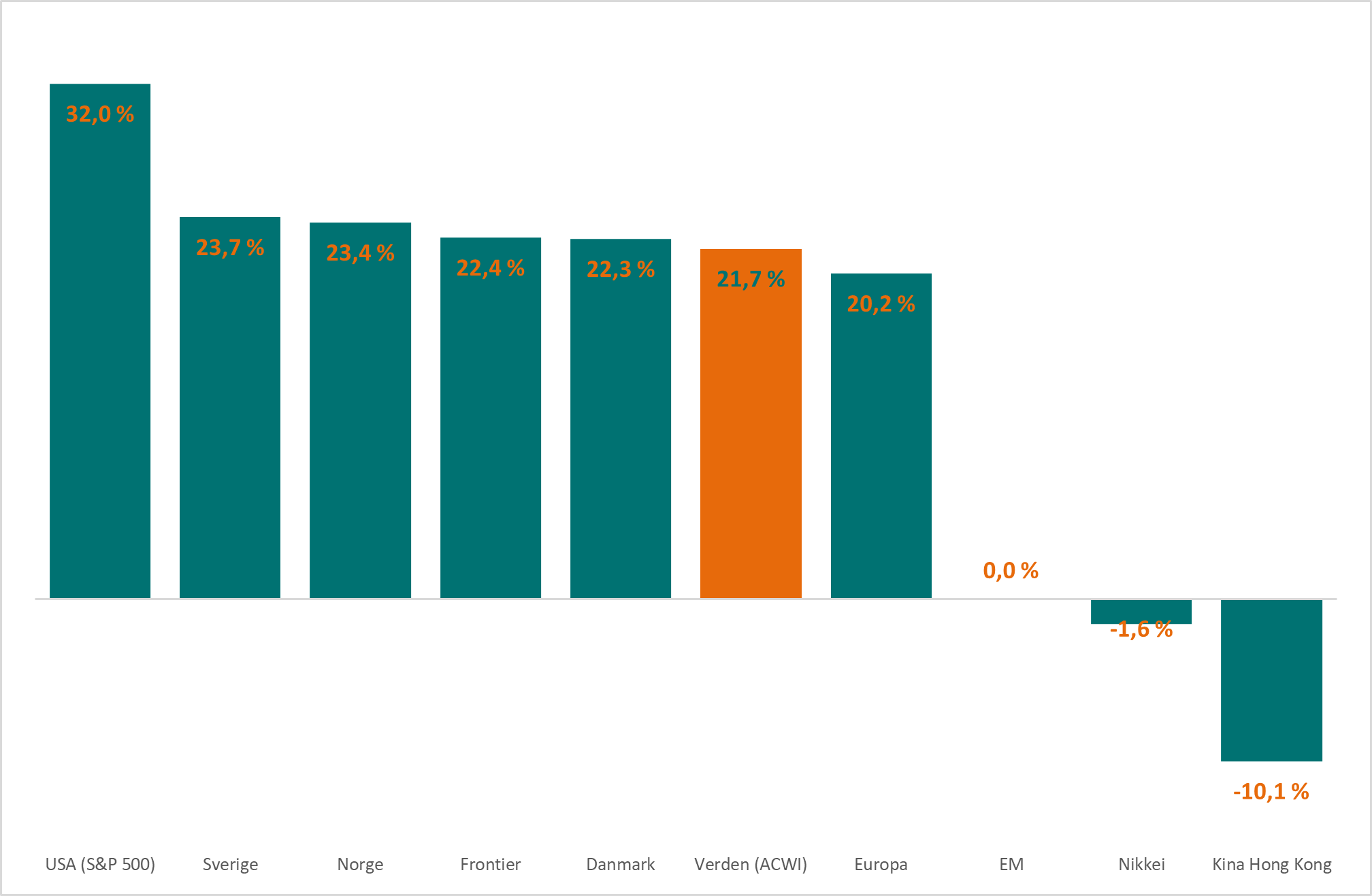

Fjoråret var oksens år. Oksen blir ofte brukt som symbol på et stigende marked, mens bjørnen brukes som symbol på et fallende marked. Oksens år viste seg å bli et meget lønnsomt år for aksjeinvestorer. Verdensindeksen steg 22% i 2021 (målt i norske kroner). Det amerikanske aksjemarkedet gjorde det bedre enn verdensindeksen (S&P 500 var opp 28,68% i amerikanske dollar, men på grunn av svekkelse i NOK ble avkastningen 32% i norske kroner, justert for utbytte). Fremvoksende markeder ga 0% i avkastning og kinesiske aksjer notert i Hong Kong falt med over 10%.

Figur 1 – aksjemarkedet 2021 (målt i norske kroner)

Kilde: Bloomberg

Året var likevel preget av dramatiske hendelser, slik som stormingen av Capitol Hill, riksrettssaken mot Donald Trump, ulike virusvarianter og nedstenging, akutt mangel på halvledere til bilindustrien, grunnstøting i Suezkanalen og tilbaketrekking av militære styrker i Afghanistan. Året var også preget av sosiale mediers inntog i aksjemarkedet med nye begrep som meme-aksjer, hordeinvestorer og finfluenser.

10 ting som trolig vil prege aksjemarkedet i 2022

I denne rapporten skal vi se nærmere på hvilke faktorer som vi tror vil kunne sette sitt preg på markedet i 2022. Dette er faktorer som vi kjenner til i dag. Det er viktig å påpeke at det kan være andre, ukjente faktorer, som vil påvirke aksjemarkedet i 2022. Rekkefølgen er tilfeldig.

There are things we know that we know

There are things that we know we don’t know.

There are things we don’t know we don’t know.

Donald Rumsfeld, 12. februar 2002

- Covid-19

Pandemien har preget markedet i nesten to år allerede, og for aksjemarkedet er ikke dette lenger en ukjent faktor. Viruset har mutert seg til nye varianter og samfunnet tilpasser seg raskt med tiltak og nedstengning. En større andel av verdens befolkning er blitt vaksinert og nye vaksiner er blitt godkjent. Det er sannsynlig at viruset utvikler seg til å bli mer smittsomt, men mindre skadelig. Økt vaksinering vil etter hvert fjerne behovet for restriksjoner, og husholdningenes atferd vil bli normalisert. Pandemien vil nok fortsatt prege 2022, men vi tror aksjemarkedet vil bli mindre påvirket.

- Inflasjon

Den amerikanske inflasjonen steg 6,8% i november (12-måneders vekst) og prisveksten er dermed på det høyeste nivået på 30 år i USA. De økonomiske ringvirkningene av pandemien og kraftig stimulanse fra sentralbankene forklares som årsaken til økningen i inflasjonen. Press på leverandørkjedene og produksjonsproblemer, samt økt kjøpelyst blant forbrukerne, er med på å sende inflasjonen opp. Europa opplever også økte priser og inflasjonen økte med 4,9% i november. Sentralbankene i USA og Europa har som mål at inflasjonen skal være på 2%. For å dempe prisstigningen vil sentralbankene måtte reversere mange av stimuleringstiltakene de har iverksatt de siste to årene.

- Renteøkning

Sentralbanken i USA har indikert at de vil sette opp styringsrenten tre ganger i løpet av 2022. Sentralbankene i Storbritannia og Norge har allerede økt styringsrenten. Mange mener rentenedgangen har vært en viktig grunn til at aksjemarkedet har utviklet seg positivt siden pandemien startet. Det er derfor naturlig å spørre seg om det vil ha negativ effekt dersom rentene skal stige de neste årene. Det finnes mye akademisk litteratur som beskriver sammenhengen mellom renter og aksjemarkedet. Tidligere studier finner en klar sammenheng (Fama 1981, Campbell 1987) mens studier som er utført i senere tid er ikke så bastante.

Med økte renter vil de som har penger i banken få bedre avkastning. For å lokke investorer til å investere i mer risikable eiendeler, slik som aksjer og obligasjoner, vil forventet avkastning måtte økes ved å redusere prisen. En renteøkning vil gi forbrukere som har lån økte kostnader som igjen vil kunne redusere forbruk på varer og tjenester. For selskaper med bankgjeld vil renteøkning bety økte kostnader og mindre kapital tilgjengelig for nye investeringer. Men hvis renteøkningen kommer som et resultat av sterk vekst i økonomien, vil selskapene oppleve økning i inntektene som kan kompensere for kostnadsøkningen.

En renteøkning vil påvirke hvordan analytikerne beregner nåverdien av et selskaps fremtidige inntekter. Denne nåverdien diskonteres med en rente. En renteøkning vil øke denne diskonteringsrenten. Gitt at ingen andre innsatsfaktorer endrer seg i beregningen, vil en økning i diskonteringsrenten redusere selskapets nåverdi. Nåverdien til vekstselskapers kontantstrøm vil falle mer enn verdiselskapers fordi vekstselskapers inntekter kommer lengre frem i tid.

- Geopolitisk uro

Russland samler store militære styrker rundt Ukraina og på Krim-halvøya (som har vært okkupert av Russland siden 2014). Både NATO og USA har advart Russland mot å gjøre nye framstøt mot Ukraina. Russland avviser anklager om at det er fare for invasjon eller at landet på andre måter vil skade Ukraina. Putin har bedt om garantier fra Vesten om at Ukraina ikke innlemmes i NATO eller at det plasseres vestlige våpen der. NATOs generalsekretær Jens Stoltenberg advarer om at Russland vil betale en høy pris hvis landet går til angrep på nabolandet. EU og USA truer med kraftige sanksjoner.

Helt siden 1949 har Kina og Taiwan vært atskilt. Da vant kommunistene den kinesiske borgerkrigen og overtok makten på fastlandet. De beseirede nasjonalistene søkte tilflukt på øyen Taiwan. Formelt har Taiwan aldri erklært selvstendighet, men har i dag i praksis fullt selvstyre. Kina ønsker på sin side «ett Kina», og mener det ikke skjer før Taiwan er styrt fra Beijing. Taiwan er ikke villig til å bli en del av Kina. Det betyr at dersom det skal skje, må det skje med makt. En kinesisk invasjon av Taiwan vil starte en global konflikt med uante konsekvenser. Syv av de ti største havnene i verden ligger i Kina og dersom det blir innført sanksjoner vil det få stor innvirkning på verdensøkonomien.

- Handelskonflikt og globalisering

I 2018 innførte Donald Trump 25% toll på kinesiske varer til en verdi på 50 milliarder dollar. Kineserne responderte med å innføre toll på amerikanske varer. En handelsavtale ble inngått i begynnelsen av 2020, den såkalte «Phase One»-avtalen, der Kina forpliktet seg til å øke kjøp av amerikanske varer for til sammen 200 milliarder dollar. I følge Institute for International Economics, har Kina kun gjennomført kjøp som tilsvarer 62% av avtalen. Forholdet mellom USA og Kina har gradvis forverret seg under koronakrisen. USA har anklaget Kina for ikke å ha stanset smitten, for at kinesisk teknologi er en sikkerhetsrisiko, og for massive brudd på menneske-rettighetene. Samtidig øker amerikansk import fra Kina og vil sannsynligvis være rekordstor i 2021. Ingen av partene har insentiver til å skalere opp denne konflikten ettersom de økonomiske konsekvensene er for store. Samtidig er det lite som tilsier at tariffene vil bli fjernet med det første.

Globalisering har spilt en viktig rolle i den økonomiske veksten verden har opplevd de siste tiårene. Globalisering fører til mer handel, billigere varer og en generell vekst i økonomien, men også raskere spredning av teknologi, ideer, kunnskap og kultur. Den siste tiden har det skjedd endringer som har hatt negativ effekt på globaliseringen. Det virkelige vannskillet kom i 2016, da flertallet av britene stemte for å tre ut av EU og amerikanerne valgte en president som var opptatt av proteksjonisme. Pandemien og problemer med global transport og logistikk har også hatt negativ innvirkning på global handel. Hvorvidt globaliseringen er i ferd med å stanse opp, eller gå i revers, er usikkert. Men tendensene er urovekkende.

- Energikrise

Etterspørselen etter olje og gass ble sterkt redusert gjennom pandemien i 2020, både som en følge av lavere aktivitet og færre reiser, men også med en mild vinter. Når aktiviteten nå øker, tærer det hardt på de allerede lave lagrene. Den europeiske gassproduksjonen er nedadgående, noe som gjør EU-landene stadig mer avhengig av gassimport fra Russland. Det har også vært lite vindkraftproduksjon i Europa, tørt vær i Norge og lite vann i kraftmagasinene. Krisen kommer dessuten mens omstillingen til fornybare energikilder ennå er i utbyggingsfasen.

Russland er EUs største leverandør av gass. Gassrørledningen Nord Stream kan sende opptil 55 milliarder standard kubikkmeter gass i året fra Russland til Tyskland. Med tvillingkabelen Nord Stream 2 i drift kan kapasiteten dobles. Det vil kunne dempe noe av trykket på energisystemet i Europa. Men tyskerne vil ikke åpne Nord Stream 2 riktig ennå. Tyskland skylder først og fremst på regulatoriske forhold og EUs nye gassdirektiv. Samtidig sies det at den spente situasjonen langs grensen mellom Russland og Ukraina er «en faktor». Russland på sin side anklages for å redusere tilførselen av gass til Europa for å presse tyske myndigheter til å åpne Nord Stream 2.

Markedet for energi er syklisk. Det er lite trolig at vi skal ha mangel på energi de neste årene. Når energiprisene er høye har vi erfaringsmessig sett at tilbudet øker og perioder med superprofitt for energiprodusentene er kortvarig. Det ryktes at EU planlegger å kategorisere gass og atomkraft som «grønne» investeringer i sitt nye taksonomi-regime. Det vil stimulere til ytterligere vekst i produksjon av slik energi.

- Vekst i global økonomi

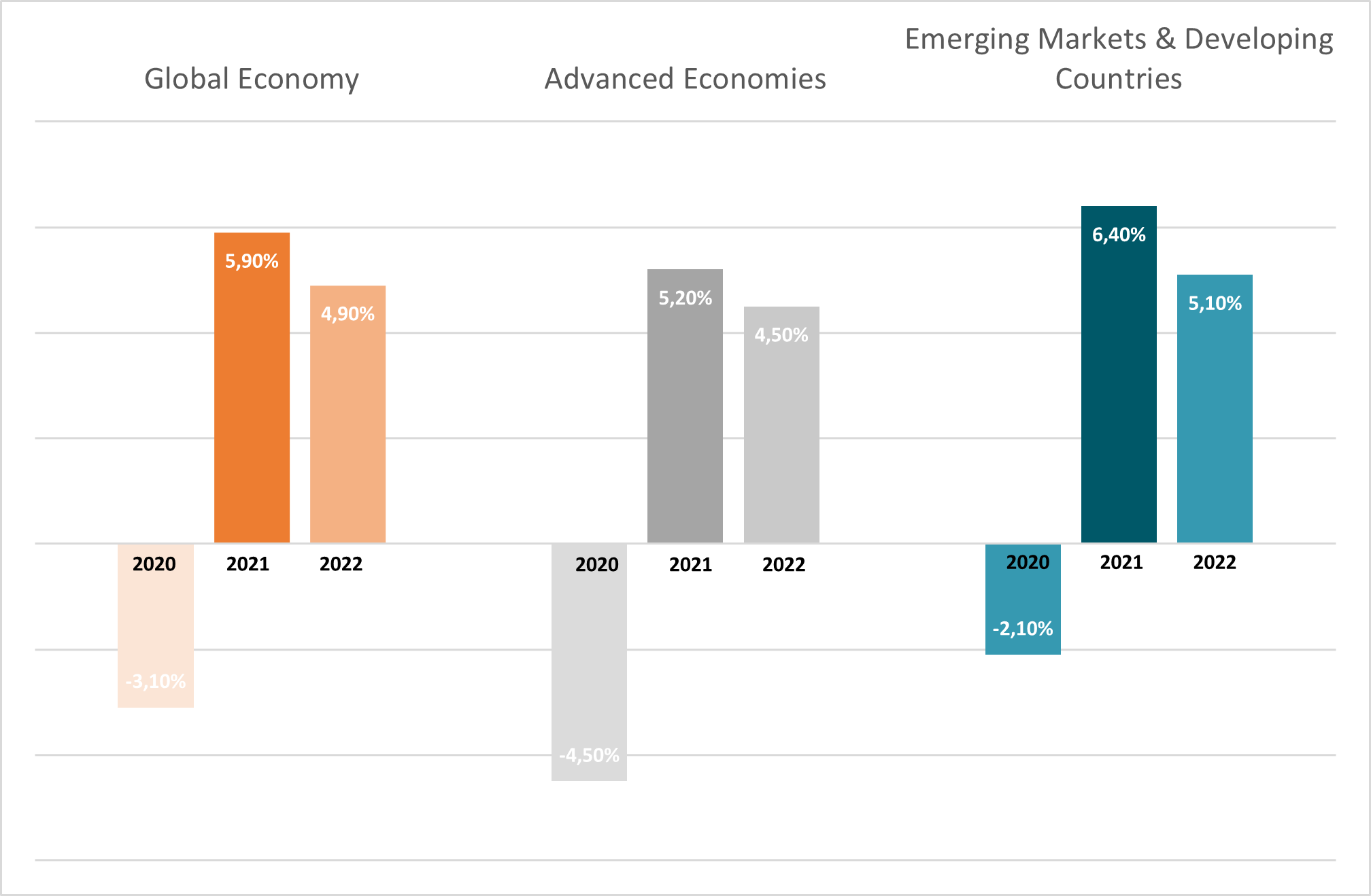

Global økonomi fortsetter innhentingen til tross for nye virusvarianter. Kraftig stimulering og lave renter har ført til kraftig vekst i etterspørsel etter varer og tjenester. Flere og flere blir vaksinerte, som igjen vil gjøre det lettere for myndigheter å oppheve restriksjoner. Det internasjonale pengefondet (IMF) anslår at global økonomi vil vokse med 5,9% i fjor og 4,9% i år. Gjennomsnittlig vekst i global brutto nasjonalprodukt siste 50 årene har vært 3,9%. Det vil si at vi i år skal ha en vekst som er 1% høyere enn det historiske gjennomsnittet.

Figur 2 – vekst i global økonomi 2020-2022

Kilde: IMF

- Vekst i selskapenes inntjening

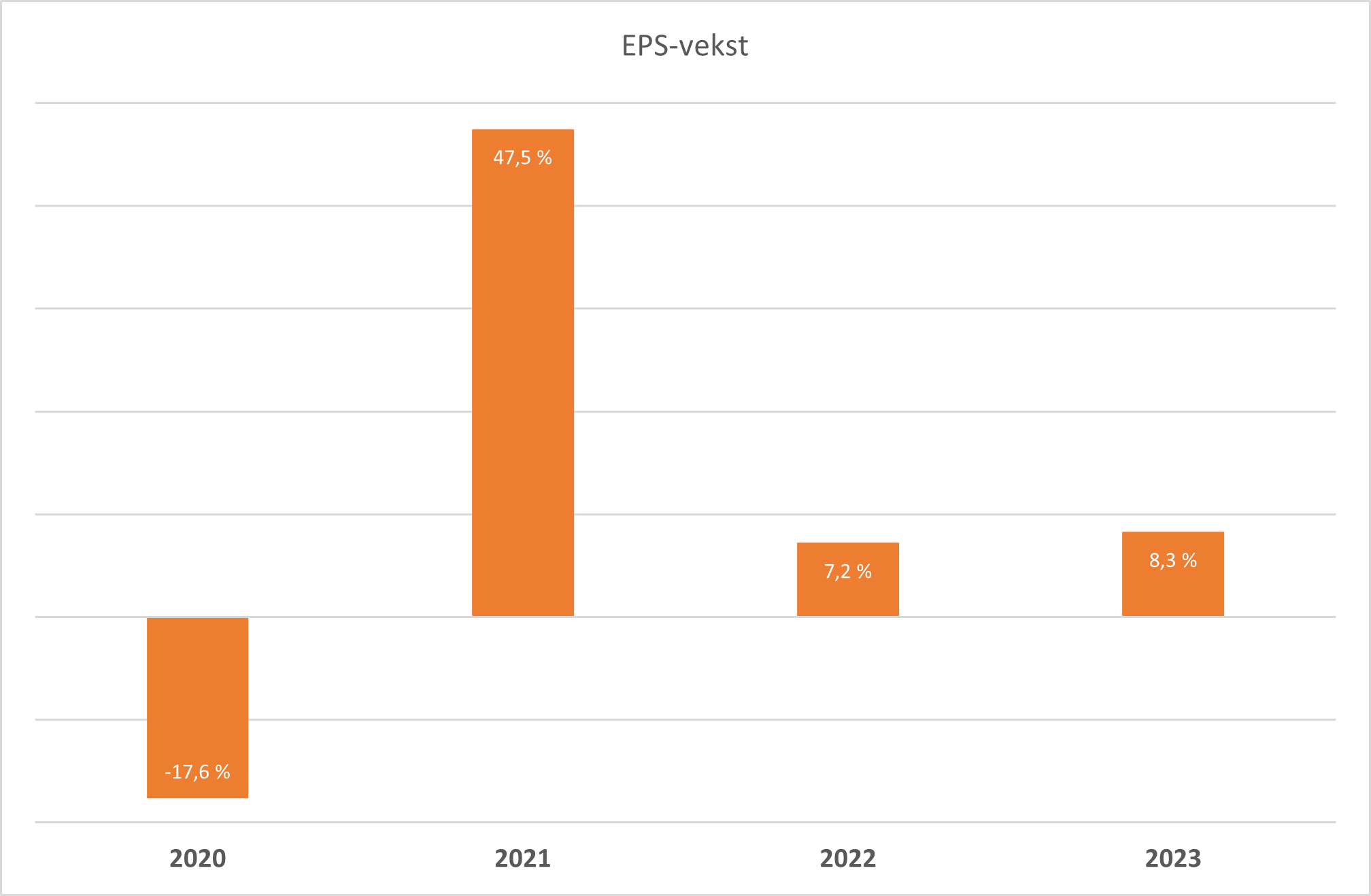

Veksten i global økonomi er positivt for selskapenes inntjening. Analytikerne forventer at resultatene for 2021 vil øke signifikant sammenlignet med 2020. Deretter forventes det en ytterligere vekst i resultat per aksje i 2022 (+7%) og i 2023 (+8%).

Figur 3 – forventet vekst i inntjening per aksje for globale aksjer

Kilde: Bloomberg

Som vi har skrevet i tidligere markedskommentarer tenderer analytikerne til å være optimistiske. Selskapenes omsetning vil sannsynligvis øke de neste årene, men marginene kan komme under press på grunn av økning i råvarekostnader, fraktkostnader, lønnskostnader, finanskostnader og muligens skatter. Tiden vil vise hvor mye av kostnadsøkningen selskapene er i stand til føre over på kundene ved å øke prisene.

- Kinas eiendomsmarked

2021 var et vanskelig år for kinesiske boligutviklere. China Evergrande, Kaisa Group, Fantasia Holdings og Modern Land klarte ikke å betale avdrag til sine kreditorer. Aksjonærer i kinesiske eiendomsselskap tapte mer enn 90 milliarder dollar i fjor. Boligsalget økte med 3% i 2021, men forventes å falle med 5-10% i år. Boligutviklerne finansierer veksten med å selge leiligheter før de er bygget og et svakt boligmarked vil forverre likviditeten for boligutviklerne. Rentene i obligasjonsmarkedet (high yield) har steget til nærmere 20%.

Eiendom står for 25% av landets brutto nasjonalprodukt og er en betydelig del av den økonomiske veksten i Kina. Som nevnt tidligere estimerer IMF en vekst i global økonomi på 4,9% i 2022. Den sveitsiske banken UBS estimerer at et svakt boligmarked i Kina kan redusere den globale veksten med 0,5%. I tillegg vil et svakt kinesisk boligmarked kunne redusere etterspørselen etter flere råvarer.

- Klima

EU er i ferd med å implementere sitt nye klassifiseringssystem for bærekraft, referert til som taksonomien. Ideen bak systemet er å øke tilgangen på kapital til miljø- og klimavennlig virksomhet. For å nå de klimamålene EU har satt, må det investeres mye de neste årene. Loven ble vedtatt i juli 2020, men de tekniske detaljene ble ikke klare før siste del av 2021. Dermed skal reglene tre i kraft fra og med årsskiftet, men reglene for gass, kjernekraft og landbruk ble utsatt. Det er fortsatt stor usikkerhet rundt hvordan systemet vil virke, men det vil uansett legge et press på selskaper for å drive mer ansvarlig fremover og muligheten til «grønnvasking» er betydelig redusert.

Oppsummering

I begynnelsen av et år vil det alltid finnes noe som skaper bekymring hos aksjeinvestorer. Vi har nevnt 10 faktorer som vi tror vil påvirke markedet i 2022. Inflasjon og renteøkning er nok det som skaper mest bekymring. Global vekst og økt selskapsinntjening har vanligvis positiv effekt på aksjemarkedet. Det er derfor vanskelig å spå hvordan 2022 vil utvikle seg. Vår anbefaling er derfor å holde seg til investeringsplanen. Veldig få klarer å spå kortsiktige svingninger i aksjemarkedet. Avkastning de siste 10 årene i aksjemarkedet har vært høy og verdensindeksen har steget gjennomsnittlig 16,8% målt i norske kroner. Om de neste 10 årene blir like gode er usikkert, men hvis vi er på vei ut av pandemien og samfunnet returnerer til mer normale forhold, håper vi på mange gode aksjeår fremover. Tigeren er sterk, modig og sta og gir aldri opp. La oss håpe tigerens år blir et lønnsomt år for aksjeinvestorene.

Anbefalt lesning:

- What is the Chinese Zodiac?

- Rolling back U.S.-China tariffs would ease inflation it the U.S.

- Supply chain resilience in the face of geopolitical risks

- Globalisering

- Ukraina-konflikten sender gassprisen opp

- If last year was bad for the likes of Evergrande, Kaisa and Fantasia, just wait for 2022 as more pain predicted for investors

- Hva er en bærekraftig investering? Spørsmål og svar om EUs taksonomi

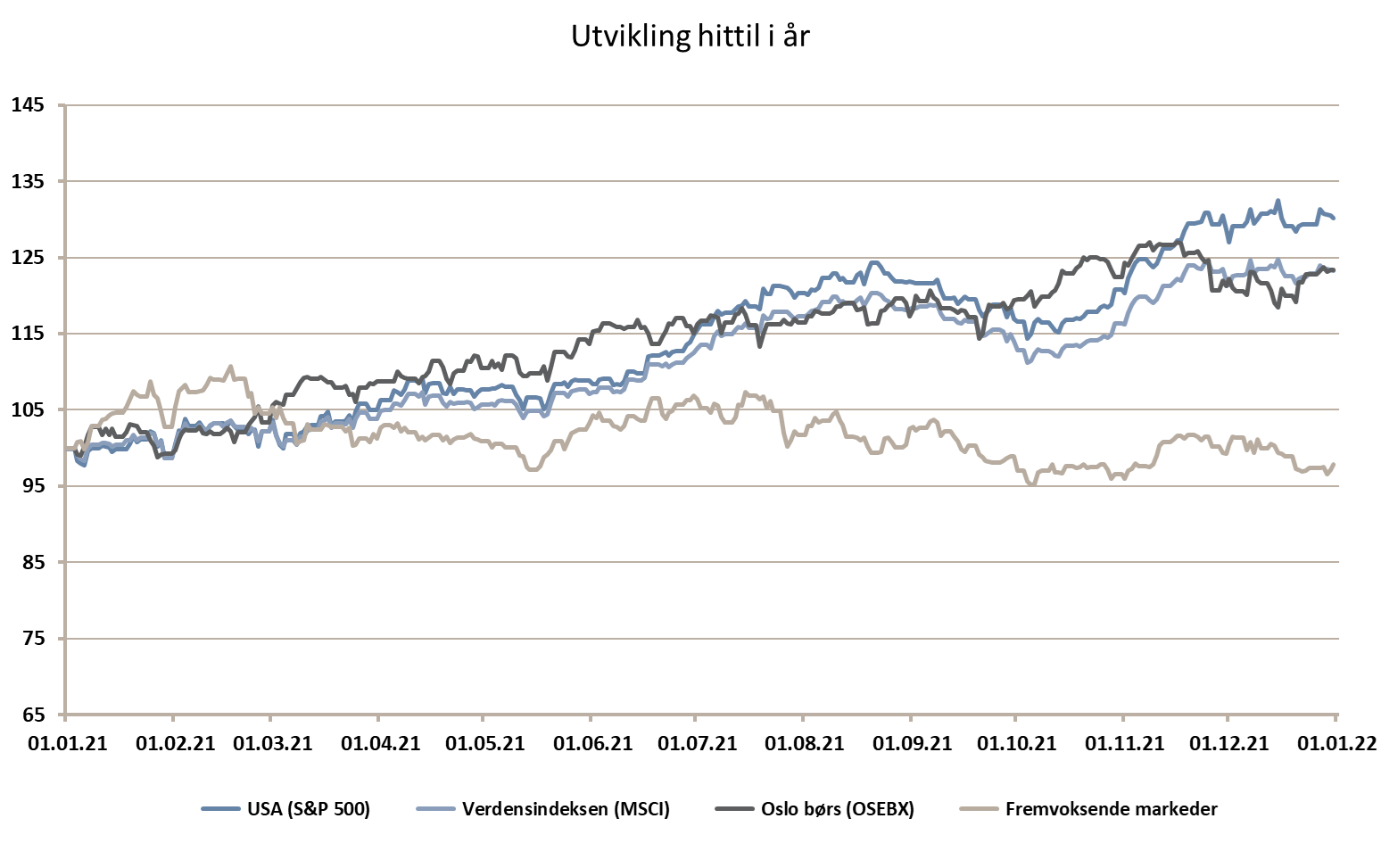

Utvikling sist måned og hittil i år

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | 1,2 % | 30,1 % |

| FTSE ALL World | 1,0 % | 23,2 % |

| Oslo børs (OSEBX) | 1,7 % | 23,4 % |

| FTSE Emerging | -1,5 % | -2,1 % |

| Norsk statsrente (3m) | 0,0 % | 0,1 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.