Alarmen går

“ Med referanse til Jan Eggum – Alarmen går”

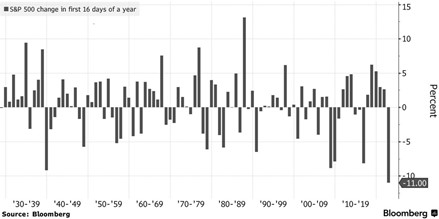

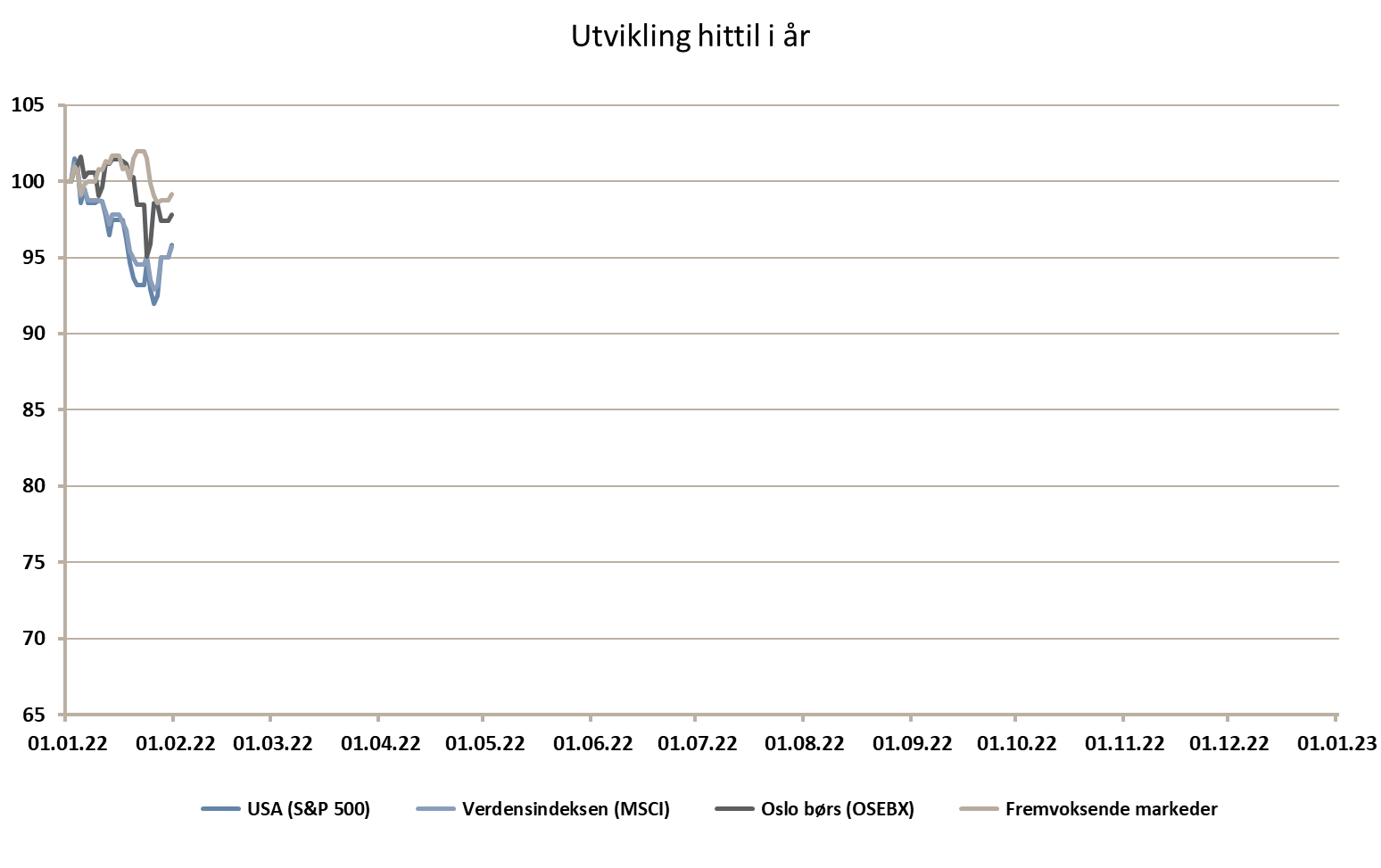

S&P 500 falt 11% de første 16 handelsdagene i 2022. Amerikanske aksjer har stor innflytelse på det globale aksjemarkedet og vekter i dag nesten 70% av verdensindeksen MSCI World.

Figur 1 – Den amerikanske aksjeindeksen S&P 500 har hatt sin verste start på året siden 1930

Det er flere grunner til den svake starten. Den høye inflasjonen virker ikke å forsvinne med det første og den amerikanske sentralbanken signaliserte i forrige uke at den snart vil sette opp renten. Markedet forventer nå første renteøkning allerede i mars og ytterligere økninger i løpet av 2022 og 2023. Ukraina-krisen har også sendt frykt inn i børsmarkedene. Faren for krig i Øst-Europa har eskalert med Russland sin opptrapping av militære styrker utenfor Ukraina og USAs president Joe Biden har advart om at det er en «klar mulighet» for at Russland kan invadere Ukraina, ifølge Det hvite hus.

Mor, jeg vil tilbake

Tiden da penger var «gratis» er forbi. Sentralbanker rundt i verden har siden pandemien startet igangsatt flere tiltak for å holde rentene lave og i flere tilfeller tilnærmet lik null. Sentralbankene har redusert styringsrentene og kjøpt obligasjoner i markedet. Den amerikanske stat har sendt pengesjekker til den amerikanske befolkningen. Disse tiltakene har ført til en kraftig økning i pengemengden i samfunnet, men nå er det slutt. Tiltakene skal reduseres og senere stoppes og i noen tilfeller reverseres.

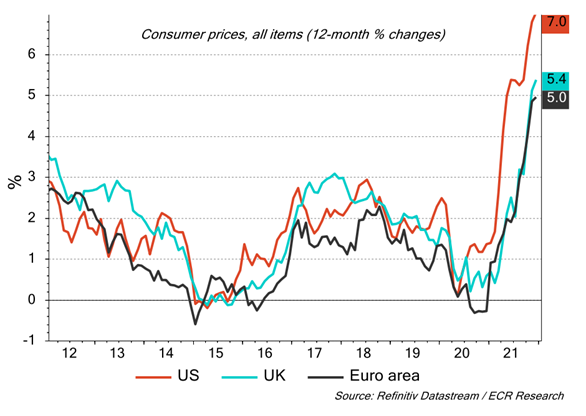

Ja, så e det på’an igjen, på’an igjen

De fleste sentralbanker i den vestlige verden har et inflasjonsmål på 2%. De pengepolitiske tiltakene som ble innført da pandemien startet hadde som mål å få opp inflasjonen til 2%. De kraftige virkemidlene hadde sin effekt og prisene begynte å overstige 2%. Likevel ville ikke den amerikanske sentralbanken øke renten før arbeidsledigheten kom ned på et lavt og akseptabelt nivå. Sentralbanken ville ikke forhaste seg, noe som resulterte i at prisstigningen fortsatte. Prisveksten er på hele 7% i USA, samtidig som arbeidsledigheten har kommet ned. FED har nå blitt urolig og sier at prisstigningen ikke er så midlertidig som først forventet og at en renteøkning må komme tidligere enn antatt. Markedet predikerer nå 4-5 renteøkninger i 2022.

Figur 2 – Årlig inflasjonsrate i USA, Europa og Storbritannia

Ryktet forteller

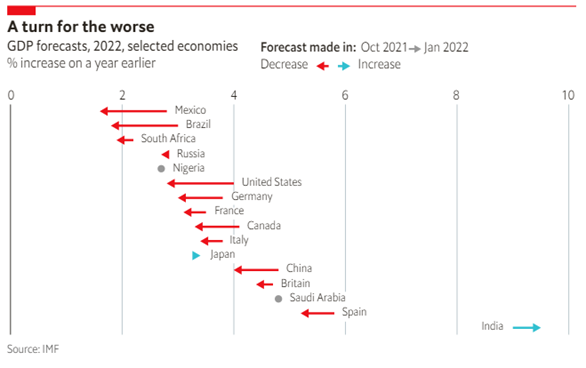

Det snakkes nå om at den globale veksten står i fare for ikke å bli så høy fremover som markedet forventet. Amerikansk brutto nasjonalprodukt (BNP) steg overraskende med 6,9% i fjerde kvartal, mot ventet 5,5%. Men hele 70% av veksten i den amerikanske BNP viser seg å være oppbygging av bedrifters lagerbeholdning, snarere enn umiddelbar etterspørselsøkning. Bedrifter sies nå å slite med produksjonskapasitet fordi de ikke har tilgang på nok arbeidskraft ettersom ledigheten har falt mye. Flaskehalser har gitt logistikkutfordringer i global handel i pandemien. Med økte renter fremover kan forbruket også bli lavere enn ventet.

I tillegg har veksten i det kinesiske eiendomsmarkedet svekket seg kraftig. Kinesisk eiendom har stått for opp mot 30% av veksten i Kina de siste årene og ifølge det internasjonale pengefondet (IMF) forventes kinesisk vekst å utgjøre 20% av global vekst de neste fem årene.

IMF har nettopp oppdatert sine estimater for vekst i 2022 og de nedjusterer sine prognoser for global vekst fra 4,9% til 4,4%.

Figur 3 – IMF nedjusterer sine vekstprognoser for 2022

En motvirkende kraft kan imidlertid slå inn på verdens markeder dersom pandemien nå er i ferd med å bli håndterbar og samfunn åpnes opp. Når restriksjoner oppheves ventes forbrukernes etterspørsel etter varer og tjenester å bli ekstra sterk. Forbruket ventes å skifte fra varer til tjenester når samfunnet normaliseres. Dette kan redusere kapasitetsproblemene knyttet til logistikkutfordringene i den globale handelen. Dette kan igjen føre til at prisoppgangen dempes.

Kor e alle helter hen?

Det var mange helter i markedet i fjor. Euronext Growth åpnet i 2016 og er et tilbud til mindre og mellomstore selskaper som ønsker enklere tilgang til kapitalmarkedet. Opptakskravene er mindre omfattende enn på Oslo Børs. I løpet av 2020 og 2021 ble 188 nye selskaper tatt opp til notering. Finansavisen har gjort en beregning som viser at gjennomsnittlig avkastning i 2021 har vært 35% svakere enn Oslo Børs og 69% av aksjene har hatt negativ avkastning. Finanstilsynet har gjennomført et tilsyn av Oslo Børs’ opptaksprosess. De har gitt uttrykk for at det er flere kritikkverdige forhold på Euronext Growth, og trekker frem at det er stor risiko for at selskapene ikke kontrolleres godt nok.

I vår markedskommentar for april 2021, «New kids on the block», skrev vi om de unge investorene som investerte med ungdommelig pågangsmot. Gamestop-aksjen steg med hele 1700% og rystet verdens finansmarkeder i januar 2021. Unge småsparere over hele verden diskuterte aksjekjøp i Gamestop på en diskusjonsgruppe på nettsamfunnet Reddit (r/wallstreetbets), og sendte Gamestop-aksjen til himmels. Hobbyinvestorene gjorde narr av Wall Street. Aksjene som ble diskutert på sosiale medier blir ofte kalt Meme-aksjer. «Meme» er et internettfenomen som typisk består av et bilde og en kort tekst, og samspillet mellom de to har ofte en morsom eller sarkastisk tone. En Meme-aksje er en aksje som diskuteres mye på sosiale medier ved å lage en morsom kombinasjon av bilde og tekst og gjennom dens oppmerksomhet på nettet tiltrekker den seg stor oppmerksomhet fra privatinvestorer. Figuren under viser en indeks som illustrerer avkastningen for de mest populære Meme-aksjene. Fra toppen ble nådd i februar 2021 har indeksen falt med 75%.

Figur 4 – Mange private investorer har tapt på sine investeringer i Meme-aksjer

Mange investorer har tjent seg rike på sine investeringer i kryptovaluta. Til tross for et fall på over 40% siste tre månedene er prisen på bitcoin og etherum høyere nå enn på samme tid i fjor. Men populariteten til krypto og mangel på regulering har ført til kraftig økning i svindelaktivitet. EthereumMax, en kryptovaluta markedsført av, blant andre, realitystjernen Kim Kardashian og bokseren Floyd Mayweather, har falt 97% siden juni i fjor. Kim Kardashian la ut en Instagramstory hvor hun reklamerte for EthereumMax til sine 250 millioner følgere. Sjefen for Storbritannias finanstilsyn, Charles Randell, har uttalt at det kan ha vært den finansielle promoteringen med det største publikumet i historien.

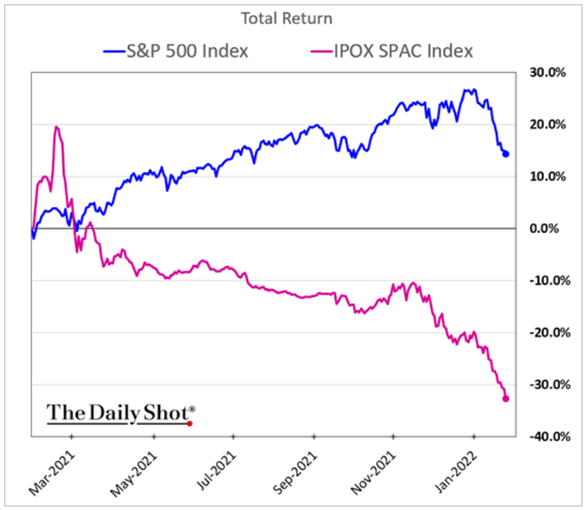

SPAC-selskaper var også populære i fjor, spesielt i USA. SPAC star for «Special-Purpose Acquisition Companies» og er børsnoterte selskap uten noen reell virksomhet, men med en plan om å kjøpe et privat selskap. Det private selskapet som blir kjøpt kommer dermed veldig raskt på børs, uten en tradisjonell emisjonsprosess. SPAC-selskaper blir ofte kalt blankosjekkselskaper. Dessverre viser siste tids utvikling at de nye investorene i disse selskapene har tapt mye penger.

Figur 5 – SPAC-selskaper har gjort det betydelig dårligere enn markedet

Men eg blir ikkje varm av solstråler som falt i fjor

Aksjemarkedet har hatt en svak start på 2022, men det er ingen katastrofe. Det er helt naturlig at markedet får en korreksjon (en korreksjon defineres ofte som 10% nedgang) etter mange år med god avkastning. Markedet er blitt mer nervøst fordi det nå er tydelig at renten skal opp. Markedets forventninger om økte renter har fått stor effekt på de mest spekulative investeringene i markedet, det være seg selskaper på Euronext Growth, Meme-aksjer, SPAC-selskaper, krypto eller vekstselskaper med høye inntjeningsmultipler.

Men dette er ikke nødvendigvis starten på en større og bredere nedgang i aksjemarkedet, et såkalt «Bear»-marked (et «bear»-marked defineres ofte som 30% nedgang). Mye vil avhenge av hvordan inflasjonen utvikler seg og hvordan sentralbankene håndterer den. Det positive er at global økonomi går bra selv om veksten nedjusteres noe. Analytikerne forventer at selskapene skal øke inntjeningen i 2022. I tillegg kan det være tegn på at pandemien er blitt mindre farlig og at restriksjoner oppheves flere steder.

Det er tegn på at logistikkutfordringene i global handel er i ferd med å bli mindre. Det kan igjen føre til mindre press på råvarepriser og dermed mindre prisstigning. Jeremy Siegel, professor i finans på Wharton School of the University Pennsylvania, holdt et foredrag til en gruppe investorer hvor han sa at “the threat going forward is the Fed going way too fast, way too high”.

Vi må nok regne med større svingninger i markedet fremover enn det vi har blitt vant til. For den langsiktige investoren er det bra å ha en diversifisert portefølje med kvalitetsaksjer og en god forståelse for porteføljens risiko. Som Jeremy Siegel sier: “Bear markets take good stocks down along with the bad. Only the good stocks come back.”

Anbefalt lesning:

Utvikling sist måned og hittil i år

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | -4,2 % | -4,2 % |

| FTSE ALL World | -4,3 % | -4,3 % |

| Oslo børs (OSEBX) | -2,2 % | -2,2 % |

| FTSE Emerging | -0,8 % | -0,8 % |

| Norsk statsrente (3m) | 0,0 % | 0,0 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.