Det er ikke størrelsen det kommer an på

“Small caps do tend to carry more risk, but they should over time reward investors for taking that risk, meaning they normally outperform over long periods of time.”

Eric Marshall, president at Hodges Capital, CNBC 9.10.2019

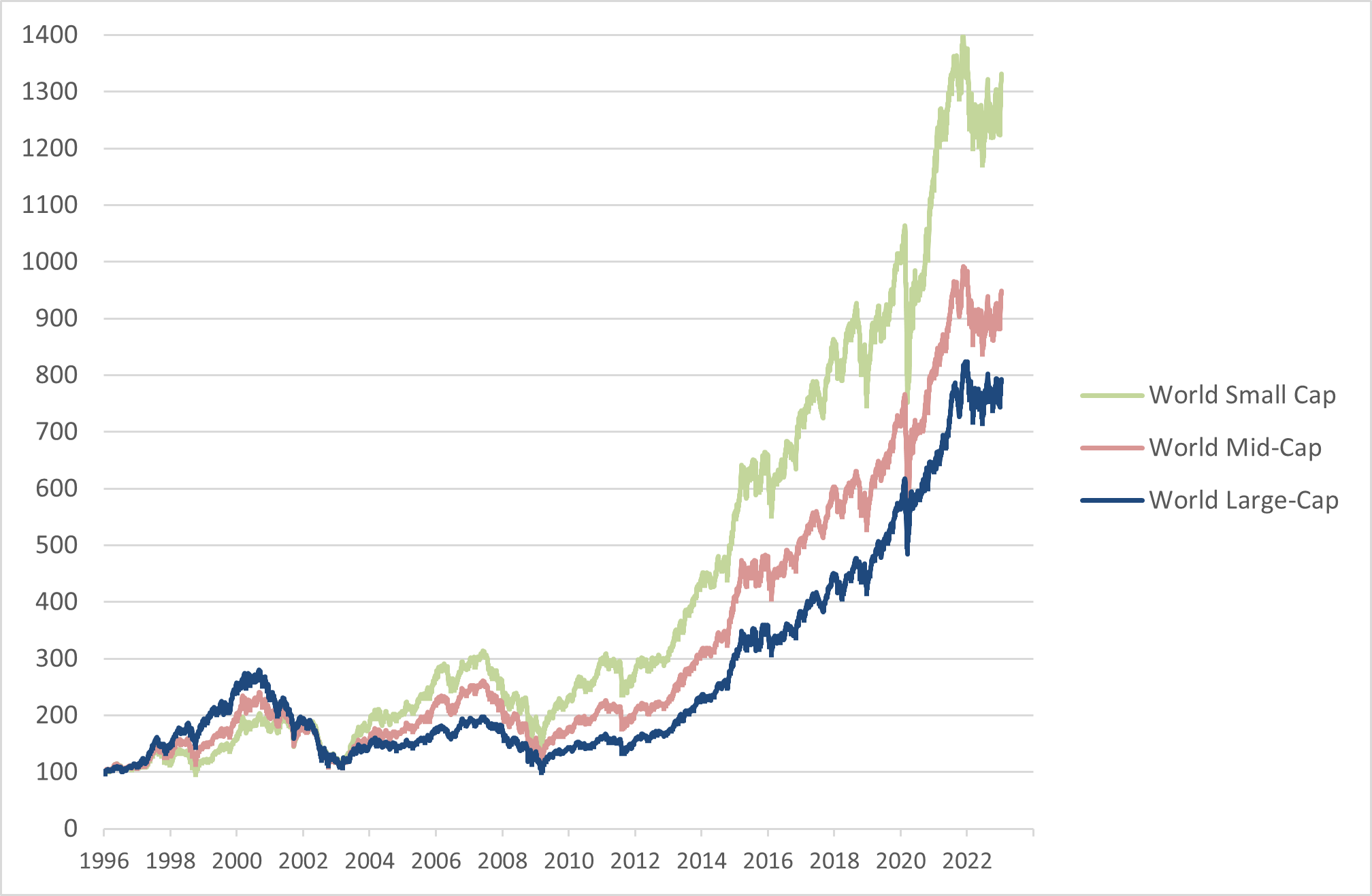

Historisk har avkastningen til børsnoterte selskaper som blir definert som små (small caps), vært bedre enn selskaper som blir definert som store (large caps). Siden 1996 har MSCI World Small Cap gitt en årlig avkastning på 9,7%, mens MSCI Large Cap har kun gitt 8,1%.

Figur 1 – historisk avkastning små, mellomstore og store selskaper

Kilde: Bloomberg

Men i 2021 var det de store selskapene som gjorde det bra på verdens børser. Særlig innenfor teknologi økte verdien av de store og FAANG-indeksen (Facebook, Apple, Amazon, Netflix og Google) nådde sin «all-time-high» i november 2021. Store selskaper steg med 24%, mellomstore (mid-caps) med 19%, mens små selskaper steg kun med 17%. I 2022 var avkastningen lik for large caps, mid caps og small caps.

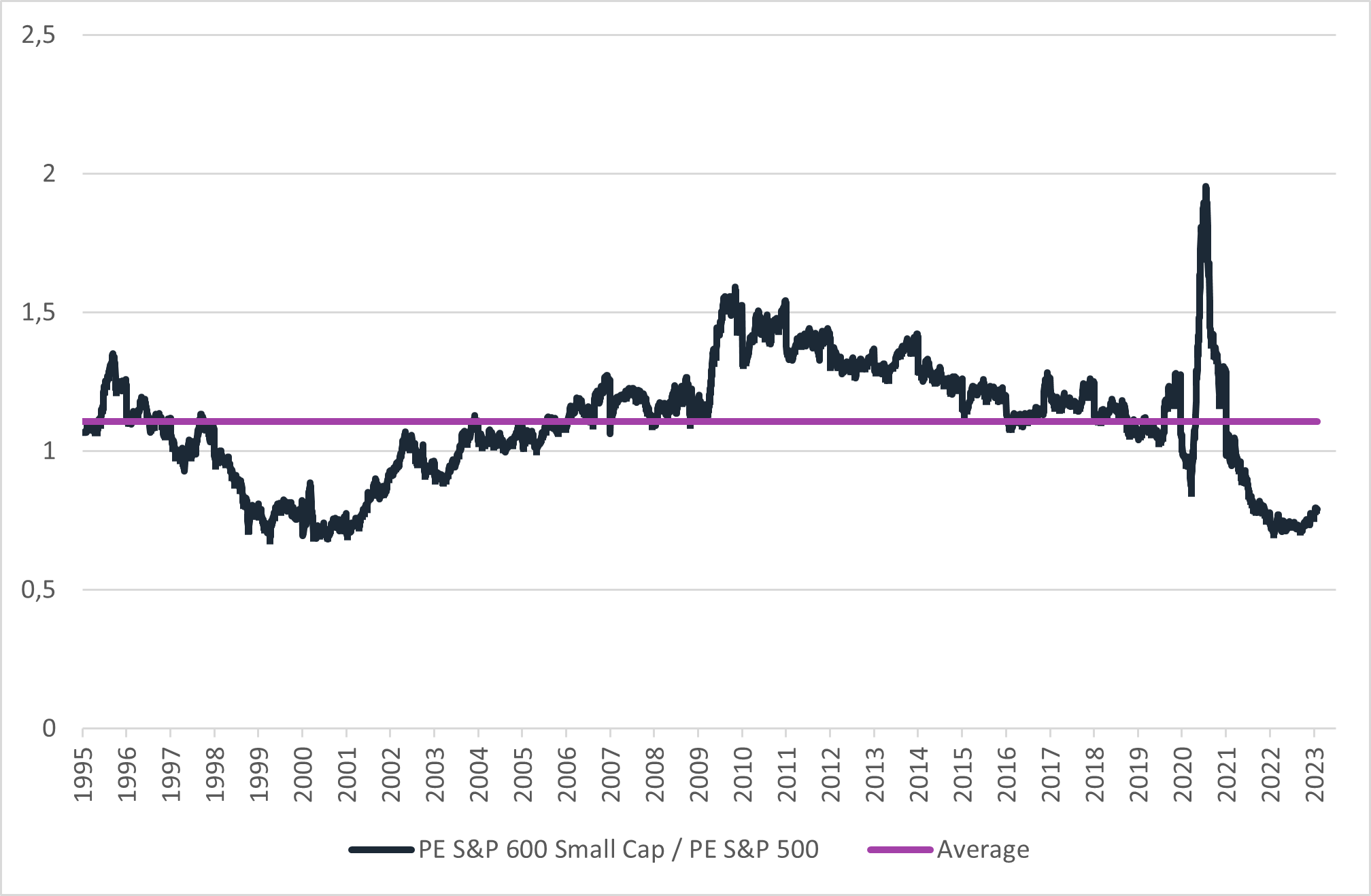

Nå er det er flere ting som tyder på at små selskaper igjen vil gjøre det bedre enn store selskaper. Sist gang små selskaper var priset så lavt relativt til store selskaper var starten på en 7 års-periode hvor small caps gjorde det betydelig bedre enn large caps.

Figur 1 – prising små selskaper (PE) / prising S&P 500 (PE)

Kilde: Bloomberg

Hva er definisjonen på små selskaper?

Indeksen MSCI World Small Cap består av 4 442 selskaper fra 23 land. Gjennomsnittsverdien til selskapene som inngår i indeksen er 1481 millioner dollar og medianen er 886 millioner dollar. Til sammenligning er markedsverdien på Borregaard, Veidekke og Scatec henholdsvis 1559 millioner, 1411 millioner og 1312 millioner dollar. Så det som defineres som small cap i verdensindeksen er ganske store selskaper. Det største selskapet i indeksen har en markedsverdi som er større enn Yara og litt mindre enn Telenor.

Hvorfor gjør små selskaper det bedre enn store over tid?

Selskaper som defineres som små (small cap) er ofte unge selskaper med et høyt vekstpotensial. Disse små selskapene kan ofte være mer fleksible og raskere til å endre strategi når markedet endrer seg. Små selskaper kan være mer innovative.

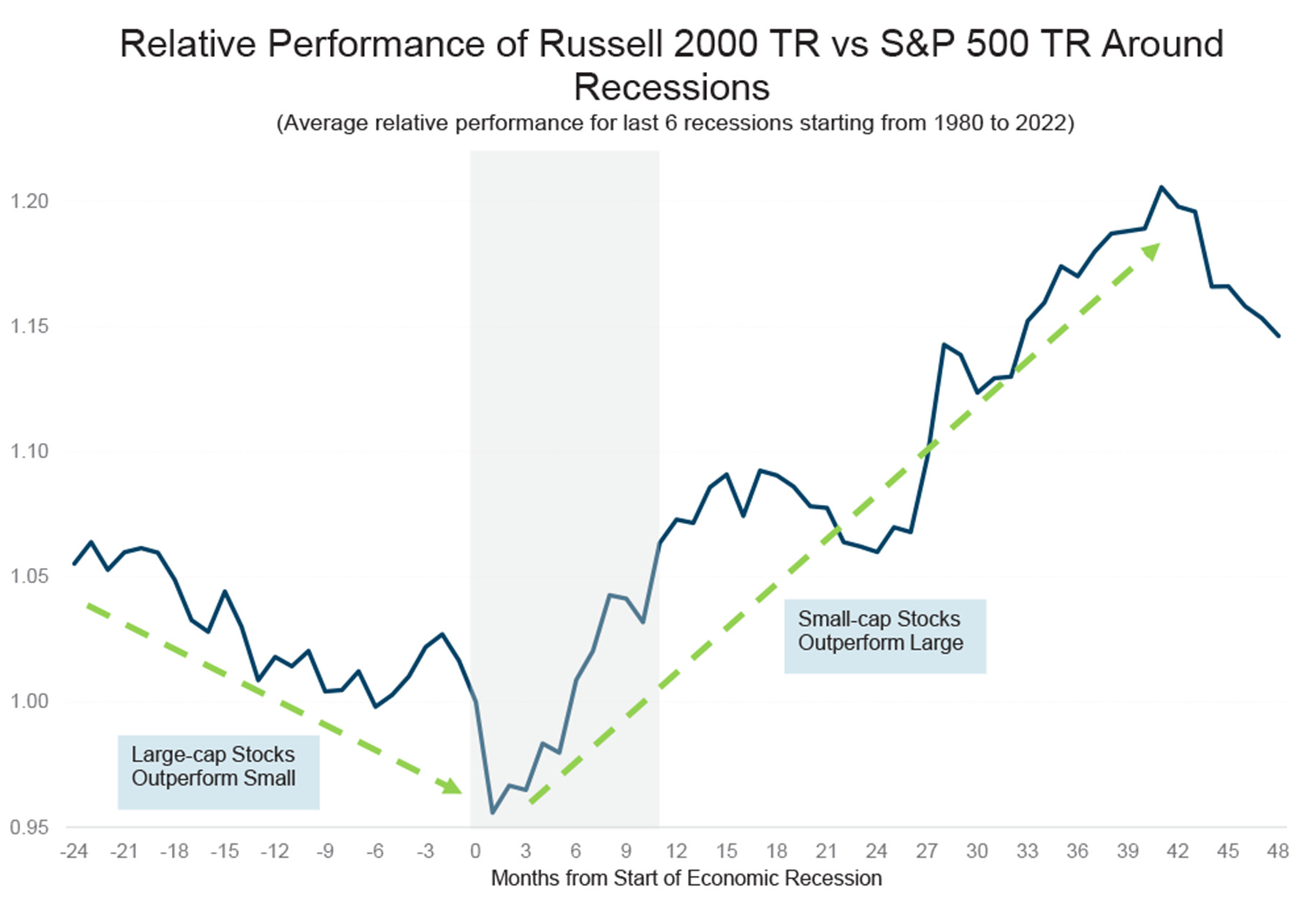

Historisk har små selskaper gjort det bra i perioder med resesjon. Sannsynligvis skyldes det at aksjemarkedet er framoverskuende og at markedet begynner å prise inn økonomisk bedring og økonomisk vekst. Små selskaper kan klare seg bra i perioder med høy inflasjon, ettersom de raskere klarer å tilpasse seg høyere priser.

Figur 1 – Små selskaper gjør det bedre enn store selskaper når det er resesjon

Kilde: Bloomberg, Willian Blair Equity Research, Global Alpha

I små selskaper er ofte gründer fortsatt hovedeier i selskapet. Gründer er opptatt av å skape verdier og har en langsiktig strategi. Det er også mer vanlig at hovedeier er aktiv i drift av virksomheten, at det er et tettere samarbeid mellom styre og ledelse og at ledelsen er mer «samkjørt» med aksjonærene. Ofte kan små selskaper ha en mer motivert arbeidsstokk, mens store selskaper kan lide av byråkrati og en mindre personlig tilnærming til kundene.

Store selskaper må ofte gjøre oppkjøp for å klare å vokse. Det betyr at små selskaper oftere er oppkjøpskandidater. Det er vanlig å betale en solid premie til aksjekurs når det gjøres oppkjøp av børsnoterte selskaper.

Det er færre analytikere som dekker de små- og mellomstore selskapene. Jo mindre selskapet er, jo mindre oppmerksomhet får det fra meglere og analytikere. Det kan gjøre at prisingen i perioder blir lavere.

Men det finnes også negative sider ved små selskaper. Risikoen er ofte høyere og selskapene har vanskeligere for å skaffe finansiering, særlig i perioder med økonomisk nedgang. Små selskaper er mindre diversifiserte og dermed mer avhengige av sine nisjer eller sektorer.

Hva sier forskningen?

Mange akademiske miljøer har undersøkt om det faktisk finnes en anomali i aksjemarkedet hvor små selskaper gir bedre avkastning enn store selskaper over tid. Anomali er en hendelse eller et fenomen som avviker fra det normale eller forventede. Forskjellige analyser har kommet med forskjellige konklusjoner.

Den mest kjente studien, Fama & French sin «Three-factor model» (1993), er en utvidelse av den kjente CAPM-modellen (capital asset pricing model) som sier at avkastning er basert på risikofri rente pluss en risikopremie. Fama & French forklarer at avkastning i aksjemarkedet kan i tillegg forklares med tre faktorer, hvorav en av de faktorene er at små selskaper gjør det bedre enn store.

Pandey & Sehgal (2016) gjorde en empirisk studie i perioden 2003 til 2015 i det indiske aksjemarkedet og fant bevis for at små selskaper gjør det bedre enn store selskaper. En studie av Norland (2020) finner at små selskaper gjør det bedre enn store selskaper i nedgangstider. Svaluto Moreolo (2019) finner i sin empiriske studie av aksjemarkedene i Europa og USA i perioden 2008 til 2020 at anomalien eksisterer i Europa, men ikke i USA.

Akademiske studier som ble utført før 2019 er ganske klar i sin konklusjon om at små selskaper gjør det bedre enn store selskaper. Studier utført etter 2019 er mer uklar og sannsynligvis preget av at de store teknologiselskapene i USA har økt kraftig i verdi.

«The outperformance of small-cap stocks over large-cap stocks is a well-documented observation in financial research. In the US, small-cap stocks outperformed large-cap stocks by three percent per annum over the period 1927-2011.»

Norges Bank Investment Management (NBIM), 2012

Oppsummering

Historisk har små selskaper gitt bedre avkastning enn store selskaper. Men dette har ikke vært tilfelle de siste to årene. Det er flere grunner til at vi tror at det kan forandre seg og at små selskaper igjen vil gjøre det bedre enn store selskaper fremover:

- Små selskaper har historisk gitt bedre avkastning enn store selskaper

- Små selskaper håndterer inflasjon bedre enn store selskaper

- Dagens verdsettelse av små selskaper er meget lav relativt til store selskaper

- Små selskaper gjør det bra i perioder med resesjon, sannsynligvis fordi markedet er framoverskuende og forventer bedring og økonomisk vekst

- Små selskaper er oppkjøpskandidater

- Små selskaper dekkes av færre analytikere

En investering i små selskaper bør gjøres i en bred og diversifisert portefølje for å være sikker på at man får eksponering mot de små selskapene som vokser seg til å bli store (large caps).

“The existence of a size premium doesn’t mean that small caps will outperform large caps every month or year. If that were the case, no one would want to hold large-cap stocks.”

Lukas J. Smart, Dimensional Fund Advisors 2020

Anbefalt lesning:

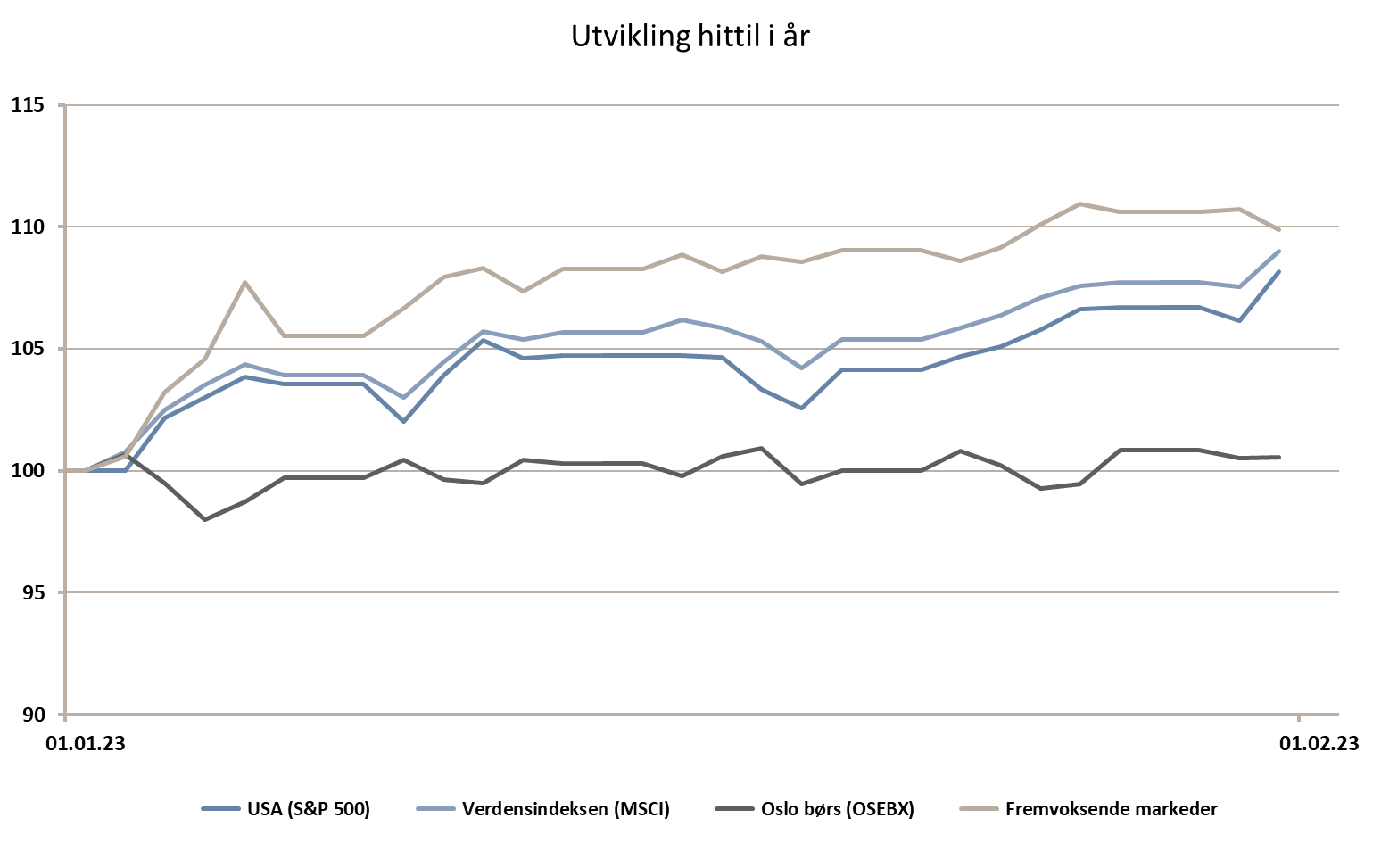

Utvikling sist måned og hittil i år

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | 8,2 % | 8,2 % |

| MSCI World | 9,0 % | 9,0 % |

| Oslo Børs (OSEBX) | 0,5 % | 0,5 % |

| MSCI Emerging | 9,9 % | 9,9 % |

| Norsk statsrente (3m) | 0,3 % | 0,3 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.