ESG: Kan man få i pose og sekk?

De etiske og klimarelaterte hensynene er viktige. Avkastning er også viktig for mange. Det mange lurer på er om det er et bytteforhold mellom hensynene, og i så fall hvor stort det er.

Noen tilhengere av ESG-investeringer fremholder at det faktisk ikke er noe bytteforhold, at man ikke betaler noen pris for å unngå «stygge» selskaper. Noen går så langt som å si at man kan faktisk forvente seg høyere avkastning ved å kun investere grønt. Denne vinn-vinn teorien vil man også kunne støtte opp om med historiske tall. Imidlertid fortjener de som kun bruker historisk avkastning til å «dokumentere» en investeringsstrategi sin levedyktighet å bli pent vist på dør (se Historisk avkastning er ingen garanti for fremtidig avkastning). Dersom man i tillegg til historikken kan lage en troverdig hypotese om hvordan tallene er generert, og hvorvidt disse forholdene vil vedvare, kan det imidlertid være verdt å lytte.

Rent prinsipielt er det en logisk svikt at man ved å innskrenke det investerbare universet, vil få strukturelt høyere avkastning. Dette kan kun skje dersom man utelukker de aksjene som alltid vil være dårligst fra universet. Siden ingen aksjer alltid vil være dårligst eller best, holder altså ikke dette argumentet vann. Men man kan ha perioder der det er lønnsomt å utelukke en type aksjer. For eksempel ville det vært lønnsomt det siste tiåret å utelukke alle aksjer bortsett fra amerikanske teknologiaksjer. Et slikt univers ville ha gjort det fantastisk, samtidig som de fleste forstår at det ikke alltid vil være slik.

Den neste perioden kan imidlertid være en periode der «grønne» selskaper har høy kursutvikling, og mulig også utvikler seg til en boble. Etterspørselen fra sluttinvestorer går trolig i den retning at slike selskaper skal prioriteres, og at klimahensyn og andre hensyn har en egenverdi. Dersom denne trenden fortsetter vil det tilføre markedet en stadig større kapitalbase som er lite sensitive til prisen på disse aksjene. Denne trenden er både markeds- og myndighetsdrevet, og ser således ganske robust ut de neste årene. På markedssiden vil det stadig økende fokuset i samfunnet være en effektiv markedsføringskanal for alle investeringer med et grønt tilsnitt, samtidig som myndighetene gjennom reguleringer fremmer vekst i disse bedriftenes omsetningstall.

Det er altså flere argumenter for at «green-tech» kan overta for internettplattformer som det store temaet som alle ønsker eksponering mot, noe som igjen kan drive prisen «uendelig» høyt. Men det som samtidig er viktig å forstå er at dette er en investeringstese basert på forventninger om andre investorers adferd og derfor er beheftet med en god porsjon usikkerhet. Rent prinsipielt er det liten forskjell på en slik investeringsmotivasjon, og det å kjøpe obligasjoner med negativ rente i påvente av enda mer negativ rente.

Innenfor det klima-relaterte investeringsfeltet har investering i olje- og gass blitt et spesielt hett stridstema her hjemme. Oljefondet valgte å utelukke utvinningsselskaper, men det var begrunnet i risikomessige forhold (at Norge allerede var svært eksponert mot dette). Noen er av den oppfatning at bransjen ikke burde motta noe kapital, mens andre er mer delt. Verdens energibehov vil øke også i tiden fremover. Det internasjonale energibyrået anslår en vekst i energietterspørselen på mellom 20 og 30% frem til år 2040, hvor mesteparten av etterspørselsveksten vil komme fra de fattigste landene i verden. Det er vanskelig å se hvordan denne etterspørselsveksten kan møtes samtidig som man skal avvikle fossil energi. Det kan også argumenteres for, slik noen gjør det, at dersom man bytter ut kull med olje og gass vil man faktisk redusere karbonutslippene. Da vil det følgelig ikke være en god idé at vi i den vestlige verden sultefôrer oljeselskapene for kapital, mens myndigheter i verdens fattigste land oppfører nye kullkraftverk. Diskusjonen rundt hva som faktisk vil gagne klimaet pågår altså stadig.

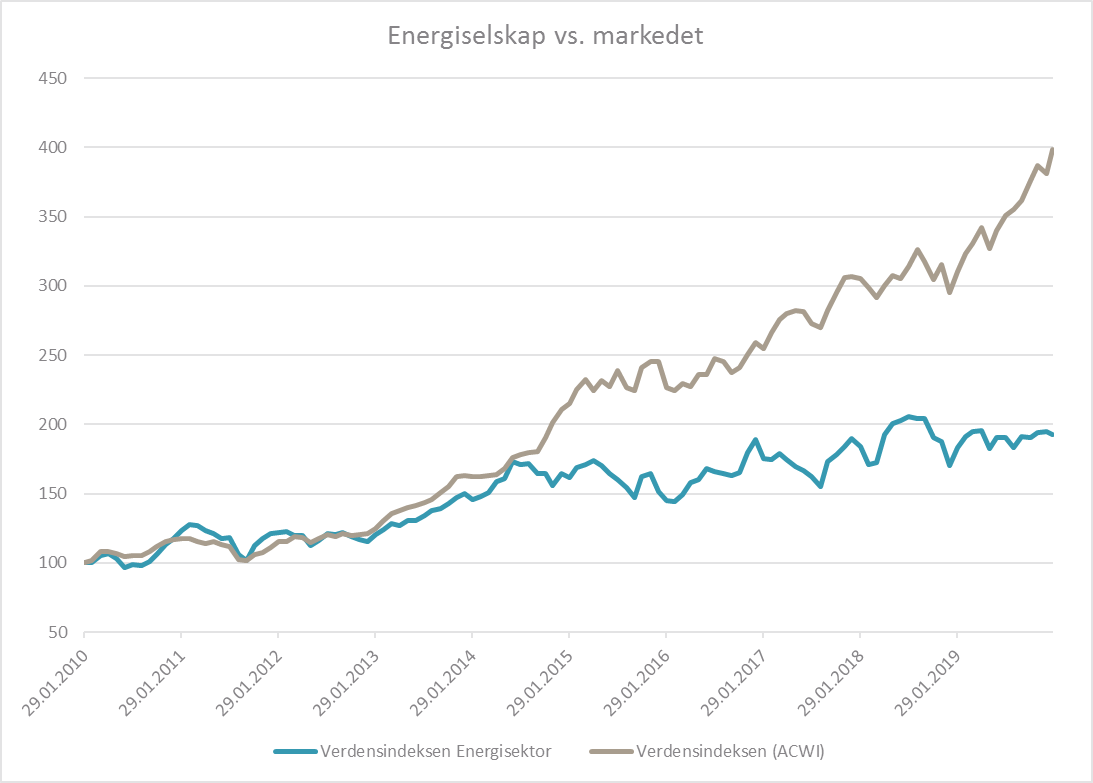

Det som ikke er diskutabelt er at avkastningen for oljeselskaper, eller energiselskaper som de foretrekker å bli kalt, har vært laber over en lengre periode. Det siste tiåret har energikomponenten i verdensindeksen gitt 92% avkastning, mot verdensindeksens 298%. Dette skyldes selvsagt at oljeprisen startet tiåret godt over 100 dollar fatet, og endte nærmere 60. Videre var forventingene til oljeselskaper som sådan svært høye ved inngangen til 2010-tallet. Selv i 2019, da oljeprisen steg 18%, steg energiindeksen kun 10%.

Energiselskaper fremstår, som en konsekvens av den svake utviklingen, som lavt verdsatt. Dette er ofte indikativt på god avkastning fremover. Samtidig har man en viss sannsynlighet for hendelser som gjør at energiprisen vil, i hvert fall midlertidig, eksplodere, slik som økte konfrontasjoner i Midtøsten. Dersom man tror at verden ikke helt vil greie å gå helt karbonfritt de neste tiårene, ser en slik investering attraktiv ut.

Hva skal man så gjøre? For de som setter en høy egenverdi på positive allmennyttige bidrag, er selvsagt ingen pris for høy eller for lav. Dersom man helst vil ha begge deler blir avgjørelsene straks litt vanskeligere. Et alternativ vil kunne være å investere tungt i fornybar energi, som normalt henger nært sammen med utviklingen i prisen på fossil energi. Et annet alternativ er å investere i selskaper som innen klimavennlige løsninger er i en tidlig fase, og således har liten tilgang på kapital, for så å motregne denne karbon-samvittigheten helt eller delvis mot en mer tradisjonell aksjeportefølje. Mulighetene er mange.

Dersom man aksepterer at det i hvert fall er en potensiell kostnad ved å hensynta andre forhold enn de rent økonomiske i investeringsbeslutningen, dukker problemstillingene fort opp. Hva slags selskaper er et problem? Skal de tilnærmes ved utelukkelse eller dialog? Hvis man velger å utelukke, hvilke selskap skal man investere i istedenfor? Det er ikke noe fasitsvar på noen av disse spørsmålene, hvilket er noe av det som gjør det vanskelig. Likevel kommer alle som er involvert i kapitalmarkedene i den vestlige verden til å måtte ta stilling til dem. Hvordan den store hoveddelen av investorkapitalen svarer på disse spørsmålene kommer til å ha enorm kurspåvirkning, og porteføljeresultatene kan være helt avhengig av å være på riktig side av hvor den store flokken trekker.

Anbefalt lesning:

Utvikling sist måned og hittil i år

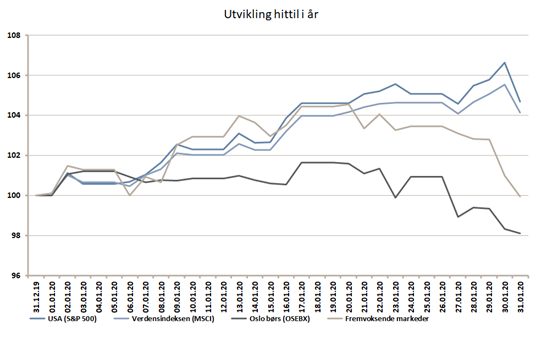

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | 4,7 % | 4,7 % |

| FTSE ALL World | 4,1 % | 4,1 % |

| Oslo børs (OSEBX) | -1,9 % | -1,9 % |

| FTSE Emerging | -0,1 % | -0,1 % |

| Norsk statsrente (3m) | 0,0% | 0,0 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.