Kan renminbi true dollar?

Årene etter årtusenskiftet har på mange måter vært gullalderen for vestens forbrukere. Etter at Kina ble med i Verdens Handelsorganisasjon (WTO) har pengene våre fått fantastisk kjøpekraft. Dette fordi stadig flere og mer avanserte varer kunne produseres med billig arbeidskraft. Lav prisvekst, lave renter og stedvis høy sysselsetting, har vært en gjennomgående tendens de siste tiårene. Denne behagelige situasjonen har vært bygget opp av et nærmest symbiotisk forhold mellom konsumenten USA og produsenten Kina, som den britiske økonomiske historikeren Niall Ferguson kalte «Chimerica». Symbiosen bestod i at amerikanerne kjøpte varer fra Kina, som de betalte med dollar. Disse dollarene ble deretter sirkulert tilbake til USA i form av lån til den amerikanske stat, som igjen muliggjorde ytterligere amerikanske kjøp av kinesiske varer. Den rivende utviklingen gjorde at USA i løpet av det første tiåret etter årtusenskiftet hadde opparbeidet seg en gjeld til Kina på nærmere 1,2 trillioner (1 200 000 000 000) dollar. Lånefinansiert forbruk har alltid vært populært, men mens andre land som Hellas og Venezuela har måttet krype til korset, kan amerikanerne kunnet fortsette ufortrødent videre. Årsaken til dette er at USA er skaperen av verdens foretrukne betalingsmiddel: amerikanske dollar.

Siden andre verdenskrig har amerikansk dollar vært verdens ubestridte reservevaluta. Det betyr at det er gangbart betalingsmiddel hvor som helst på kloden, og er valutaen alle andre valutaer måles mot. Reservevalutaen er den globale likviditeten. Dette gir ekstrem betalingsevne for den amerikanske staten, siden de alltids kan trykke opp noen nye dollar, noe som i praksis betyr at USA har råd til å holde verdens største og mest potente militære styrker. Helt siden penger ble funnet opp, har reservevalutastatus og imperier gått hånd-i-hånd.

Å inneha verdens reservevaluta innebærer imidlertid én forpliktelse: Man må sørge for at omverdenen har nok av likviditet. Derfor må man konstant fôre utlandet med, i nåværende tilfelle, dollar. Dersom omverdenen ikke tilføres denne likviditeten, vil global handel fort reduseres og verdensøkonomien stanse opp. Den eneste måten nok dollar vil sirkulere på, er at USA har et vedvarende handelsunderskudd med omverden, noe det også har hatt. Donald Trumps plan om kraftig å redusere USAs handelsunderskudd, vil hvis den gjennomføres først medføre at verdensøkonomien stopper opp, og dernest vil dollaren gradvis miste sin reservestatus. Dette vil i sin tur gjøre det vanskelig å ha det samme underskuddet på statsbudsjettet som den amerikanske staten kan i dag. På marginen blir derfor amerikanske styresmakter nødt til å velge mellom flere arbeidsplasser eller pensjoner til de 10.000 nye pensjonistene som blir skapt hver dag de neste ti årene.

Som kjent er det særlig Kina som har vært mottager av dollar som har kommet fra USAs territorium. I tillegg til å låne mye av pengene tilbake til USA, har Kina brukt dollarene til å kjøpe råvarer. Kina er den største konsumenten av mange råvarer, og behovet for dollar er tilsvarende enormt. Amerikanske myndigheter har nå valgt en politikk der de i praksis nekter kineserne tilgang på de dollarene de trenger. For Kina har det dermed blitt kritisk å finne andre løsninger som gjør at de kan få tak i råvarene uten å betale i dollar. Og for kineserne er det like selvfølgelig at alternativet til dollar er renminbi.

Kina har som målsetning å være verdens økonomiske stormakt innen 2050, og for å nå dette målet vil kineserne på et eller annet tidspunkt forsøke å ta markedsandeler som internasjonal reservevaluta fra amerikanske dollar. Disse planene er nå satt på høygir – av nødvendighet. I tillegg er det trolig et opportunt øyeblikk med tanke på internasjonal misnøye rundt Trumps håndtering av Iran-avtalen, Paris-avtalen, anerkjennelsen av Jerusalem som Israels hovedstad mm. På toppen av dette har valutakrisene i flere vekstmarkeder i år trolig gjort at problemet med dollarfinansiering er høyt oppe på dagsordenen i disse landene.

For å gjøre renminbi til internasjonal reservevaluta kreves i hovedsak tre ting: det må være et allment akseptert betalingsmiddel rundt om i verden, den må være praktisk i bruk for aktørene, og utlendinger må ønske å beholde valutaen, ikke automatisk veksle tilbake ved første anledning. Disse tre tingene henger også delvis sammen med hverandre.

Når det gjelder å gjøre Renminbi til et mye brukt betalingsmedium, er dette et arbeid som skjer på flere fronter. Det største er Silkevei-prosjektet (Belt and Road Initiative), der nærere handel og samarbeid skjer parallelt med større finansiell integrasjon.

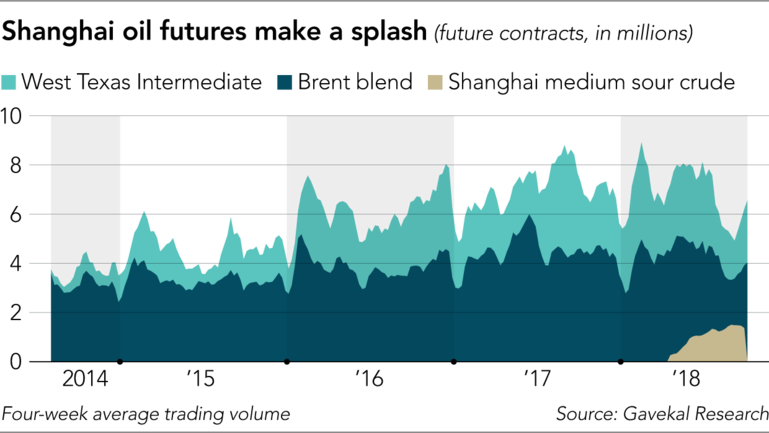

I tillegg til dette ble det i mars i år lansert en fremtidskontrakt for olje på Shanghai-børsen. Til forskjell fra de mer kjente Brent og WTI-kontraktene, som begge er priset i dollar, er oljen på denne kontrakten priset i renminbi. Allerede etter et halvt år i handel, har en vesentlig markedsandel begynt å handles i kinesisk valuta.

Når man tar i betraktning at Kina er verdens største importør av olje, ville det hverken være overraskende eller urimelig at Kina krevde å kjøpe olje i sin egen valuta. For å gjøre kjøp av blant annet olje fra land som Iran og Russland praktisk, har også Kina lansert sitt eget betalingssystem for interbankmarkedet; CIPS. Dette systemet gjør mye av det samme som SWIFT-systemet, men med den forskjellen at det ikke er under innflytelsen av amerikanske styresmakter. Å gjøre disse transaksjonene gjennom et system som i praksis er amerikansk styrt ville være en altfor stor risiko i slike tilfeller.

Det som dermed mangler er å ha attraktive tilbud for å plassere penger i Renminbi for institusjoner som først og fremst ønsker sikkerhet og likviditet. De kinesiske kapitalkontrollene er selvsagt en stor faktor i dette, da det alltid vil være en usikkerhet i om man får tak i pengene når man trenger dem. Finansmarkedene i Kina har også gjerne kraftige svingninger siden de er dominert av lokale småinvestorer som kjøper og selger i takt. Selv om det er gjort flere tiltak for å tilgjengeliggjøre disse markedene for utenlandske investorer de siste årene, er det fortsatt en lang vei å gå.

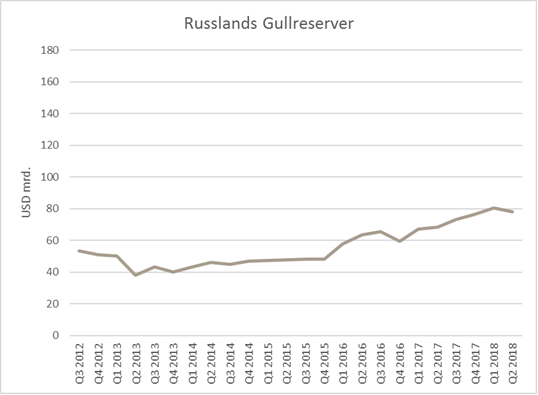

Det er imidlertid ett marked kineserne er gode på, og som er en sikker investering: markedet for fysisk gull ved Shanghai Gold Exchange. Dette markedet åpner effektivt opp en måte for å bytte olje eller andre varer mot gull, som har vært det samme som penger i 5000 år. Dette gullet kan tas med hjem fra Kina og er således en ventil gjennom de kinesiske kapitalkontrollene. Dersom man tar en titt på listen over verdens største oljeeksportører, vil man finne flere store aktører som både har et litt anstrengt forhold til USA, og i tillegg har et mye nærere kulturelt forhold til gull enn vi har her hjemme. Noen har til og med en egen interesse i å svekke USAs internasjonale dominans, som f.eks Russland og Iran. Ville disse landene være interessert i å selge olje i kinesisk valuta som de kan bytte i kinesiskproduserte varer, infrastrukturprosjekter gjennom Silkevei-prosjektet og gull? Høyst sannsynlig, skulle man tro. Russlands sentralbank valgte allerede tidligere i år å selge unna så godt som hele dollar-reserven, og for første gang i moderne russisk historie er gullreserven større enn dollarreserven.

Dersom bare en mindre andel av verdens handel går over fra amerikanske dollar til kinesiske renminbi, vil det ha vidtrekkende konsekvenser for verdens finansmarkeder. Mindre handel i dollar medfører mindre etterspørsel etter dollar, og mindre behov for å parkere penger i valutaen. Disse pengene er i dag plassert i det som er definert som verdens risikofrie plassering: amerikanske statsobligasjoner. Dersom etterspørselen fra aktører som holder dollar av strategiske årsaker gradvis svinner hen vil denne etterspørselen måtte erstattes av andre. Pr. i dag er det et annet sted etterspørselen kan komme fra: private investorer. Disse investorene er prissensitive på et helt annet nivå.

Samtidig som etterspørselen er fallende kommer tilbudet til å være kraftig de neste årene. Allerede i år har den amerikanske staten utstedt et rekordbeløp av ny gjeld, og allerede pådratte forpliktelser garanterer at disse rekordene vil bli behørig slått hvert eneste år de neste ti årene. På toppen av disse vil det også komme et stødig tilbud av «brukte» statsobligasjoner på markedet fra den amerikanske sentralbanken som skal reversere støttekjøpene som ble gjort for å få fart på økonomien etter finanskrisen.

Dette tilbudet fører til en drenering av likviditet fra finansmarkedene, med den konsekvens at kapital blir dyrere. Det vil si stigende (real)renter med dertil nedjustering av priser på aksjer, eiendom og andre alternative investeringsobjekt, noe som normalt sammenfaller med finansielt stress. I scenarier med finansielt stress er det én investering som med pålitelighet har vært en motvekt mot tapene: gull. Det faktum at gull vil kunne gjenoppstå som et slags betalingsmedium vil også bidra til etterspørselen.

Skulle dette scenariet få lov til å utspille seg en stund, er det imidlertid trolig at den amerikanske sentralbanken vil gjøre det den har gjort i hver krise siden 1987; å tilføre en stor mengde likviditet. I så tilfelle vil de grå søylene på grafen over få motsatte fortegn og de vestlige aksjemarkedene vil igjen stige. Hvorvidt vi får en ren repetisjon av de siste tiårene med det amerikanske markedet i førersetet er dog usannsynlig. Verden er i forandring og fremtiden bor antagelig i Asia.

Anbefalt lesning:

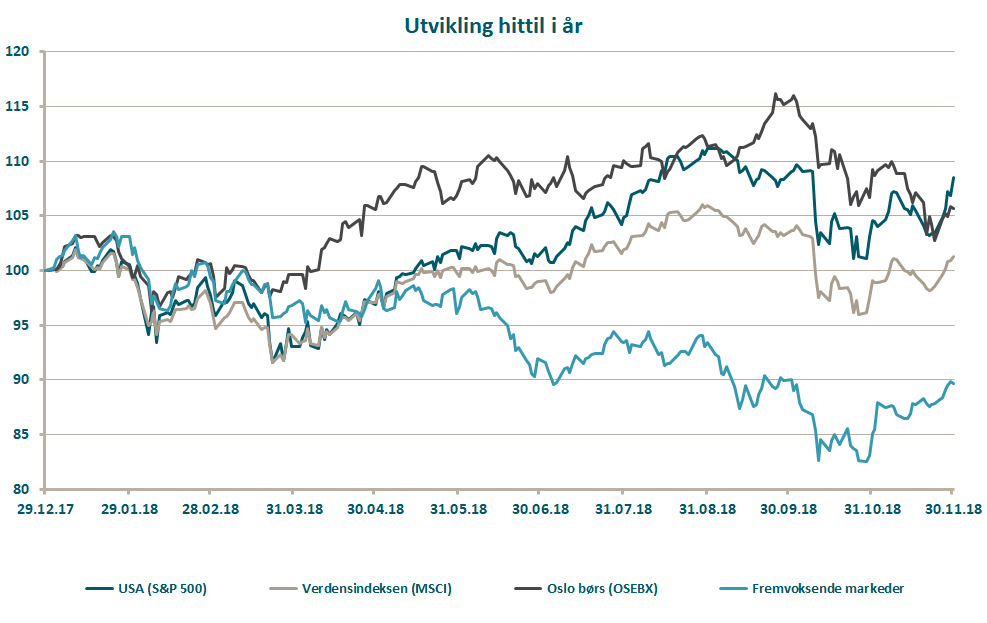

Utvikling sist måned og 2018

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | 4,0 % | 8,5 % |

| FTSE ALL World | 3,1 % | 2,0 % |

| Oslo børs (OSEBX) | -3,2 % | 5,7 % |

| FTSE Emerging | 6,3 % | -9,8 % |

| Norsk statsrente (3m) | 0,1% | 0,5 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.