Det står i avisen at det er krise, bør jeg selge aksjene mine nå?

« The average investor’s return is significantly lower than market indices due primarily to market timing»

Daniel Kahneman, august 2022

Det er ikke mye positivt å lese i finanspressen for tiden. Krig i Europa, energimangel, gassledninger som blir sprengt, høy inflasjon, renteøkning, lavere vekst, klimakrise og politisk ustabilitet. Da er det naturlig at man blir nervøs for sine aksjeinvesteringer. Det er fristende å tenke at det kan være lurt å selge nå og heller kjøpe seg inn i markedet på et senere tidspunkt. Impulsive beslutninger når markedet faller har dessverre en dårlig avkastningshistorikk.

Vi ønsker å komme med noen gode råd til urolige aksjeinvestorer og forklare hvorfor det kan være lurt å legge fra seg avisen og heller gå en tur.

- Media elsker kriser og fall i aksjemarkedet

Dersom aksjemarkedet faller unormalt mye er det naturlig at journalister skriver om det i neste dags avisutgave. Journalisten vil ringe rundt til ulike eksperter for å skaffe uttalelser som de kan sitere i avisen. Dersom journalisten snakker med to eksperter, hvor den ene sier at det er usikkert hvordan markedet vil utvikle seg og den andre sier markedet skal ned 40%, så er det fristende for journalisten å sitere den siste. Dagens Næringsliv skrev 20. september 2022 om økonomiprofessor Nouriel Roubini, også kjent som Dr. Doom på grunn av hans spådom om finanskrisen i 2008. Tittelen på artikkelen var «Dr. Doom med dystre spådommer: Børsfall på 40%, stagflasjon og en «lang og stygg» resesjon». Det er ikke rart leserne av avisen blir skremt. Men det avisen ikke skriver er at Dr. Doom er notorisk negativ til aksjemarkedet og har spådd dommedag i 2003, 2004, 2005, 2006, 2007, 2008, 2009, 2011, 2013, 2014, 2015, 2017 og 2020. De som har fulgt hans råd har gått glipp av fantastisk avkastning i aksjemarkedet de siste 20 årene.

- Timing er vanskelig, om ikke umulig

Alt av forskning og statistikk viser at kortsiktig trading og spekulasjon ikke bidrar til aksjeavkastningen. Det er flere grunner til det. Timing krever at du treffer riktig tidsmessig på to beslutninger; riktig tidspunkt for salg og riktig tidspunkt for kjøp. Aksjemarkedet kan snu på et tidspunkt hvor alt ser mørkt ut og veldig få investorer ønsker å investere på et slikt tidspunkt. Det finnes profesjonelle investorer som følger med på markedet 24 timer i døgnet, men som likevel sliter med å time markedet. Og den informasjonen du som privatperson får fra økonominyhetene, har de profesjonelle allerede bearbeidet og handlet på.

«And because timing the market perfectly is nearly impossible, the best strategy for most of us is not to try to market-time at all.»

Scwab Center for Financial Research, 15. Juli 2021

- Markedet ser fremover, dagens nyheter er allerede reflektert i prisen

Aksjemarkedet er mer opptatt av hvordan fremtiden vil utvikle seg enn hva som har skjedd historisk eller hva som skjer akkurat nå. Økonomisk teori sier at verdien av et selskap er nåverdien av fremtidige resultater. All ny informasjon vil automatisk føre til reprising av aksjer. Det er derfor ikke mulig å handle på informasjon du leser om i avisen, aksjekursene har allerede reagert på den nye informasjonen. Det er viktig å forstå at den økonomiske utviklingen og aksjemarkedet ikke reagerer samtidig. Aksjer kan snu opp i en tid hvor økonomien svekkes. JP Morgan har analysert alle resesjoner i USA siden 1957 og funnet ut at aksjemarkedet snur tre måneder etter resesjonen starter, men 10 måneder før resesjonen slutter.

«If you continually stare at the ground, the sun will never shine on your face»

John Ogle, CIO in Atlas Private Wealth

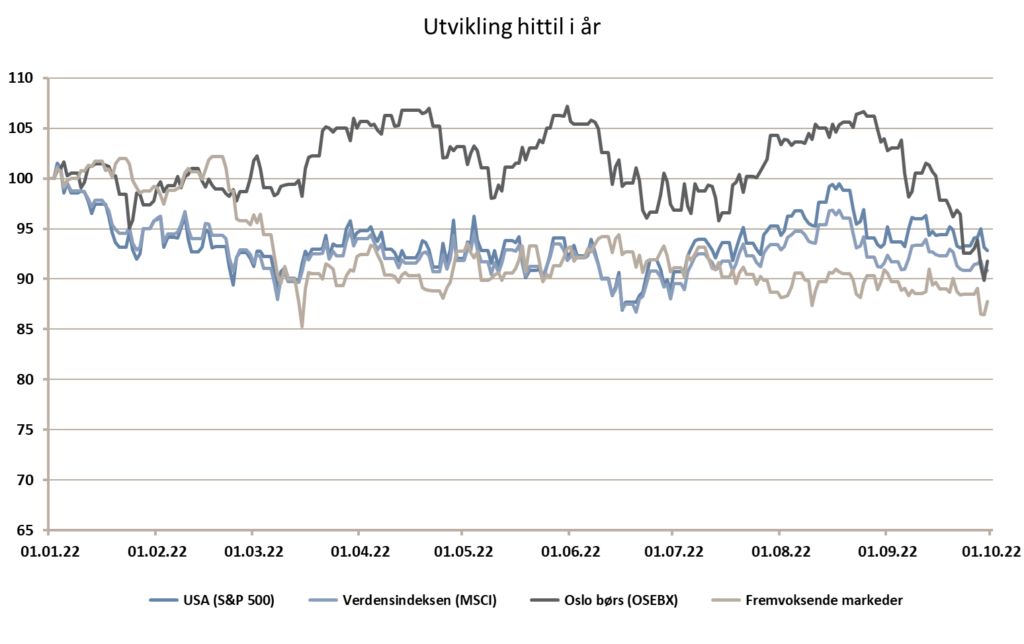

- Markedet har allerede falt mye

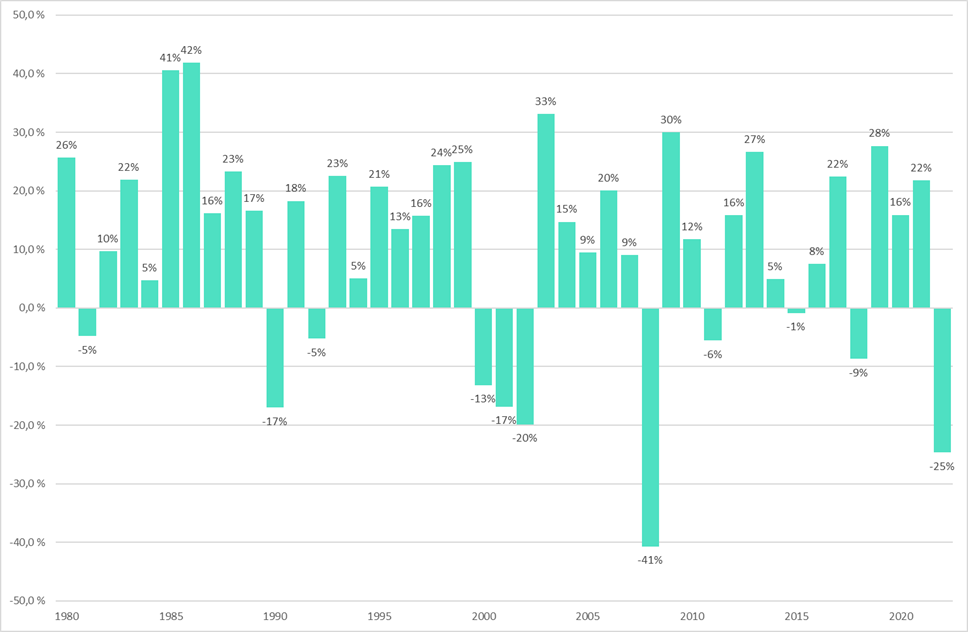

Verdensindeksen MSCI World All Countries har kun falt 8% i norske kroner så langt i år. Men kronen har svekket seg i perioden og målt i US dollar, har indeksen falt med 25% så langt i år. Det er ganske mye i løpet av et år og er det nest-dårligste året siden 1980. I 2008 falt markedet 41% og dersom nedturen skal bli like stor som i finanskrisen er det fortsatt nedside. Men bankene er bedre rustet i dag enn i 2008 og vil nok tåle en nedtur bedre. Det er også viktig å nevne at aksjemarkedet steg 30% i 2009.

Figur 1 – Årlig avkastning verdensindeksen (målt i US dollar)

Kilde: Bloomberg

- Prising av aksjer er nå under historisk gjennomsnitt

Fallet i aksjemarkedet har ført til at aksjer handles til lavere inntjeningsmultipler. Inntjeningsmultipler, eller price/earnings (PE), viser forholder mellom verdi på et selskap og resultatet. Sagt på en annen måte, en PE på 15x betyr at selskapets markedsverdi er 15 ganger resultatet (her brukes gjerne estimert resultat neste 12 månedene). Etter siste tids fall i aksjekurser prises aksjene i verdensindeksen under sitt historisk gjennomsnitt. Det er dog en risiko for at analytikerne vil nedjustere sine estimater fremover og da vil multiplene kunne gå opp noe.

Figur 2 – Aksjekurs/resultat (PE) for MSCI World All Countries

Kilde: Bloomberg

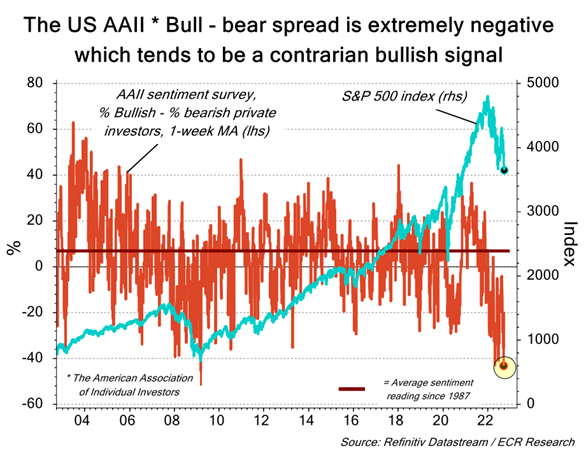

- Alle er negative

En amerikansk spørreundersøkelse blant amerikanske investorer om de er positive (bullish) eller negative (bearish) til aksjemarkedet de neste seks månedene viser en rekordhøy andel som er negativ. Kun 17% tror på oppgang mens 61% tror på nedgang. Historisk har undersøkelsen vært en god indikator for når det er et godt tidspunkt å kjøpe. Jo flere som er negative til markedet, jo større sjanse er det for at markedet stiger. Vi må tilbake til mars 2009 for å finne en større andel av investorene som er negative til markedet. Mars 2009 var bunnen i aksjemarkedet etter finanskrisen.

Figur 3 – Andel investorer som er negativ til aksjemarkedet de neste seks månedene

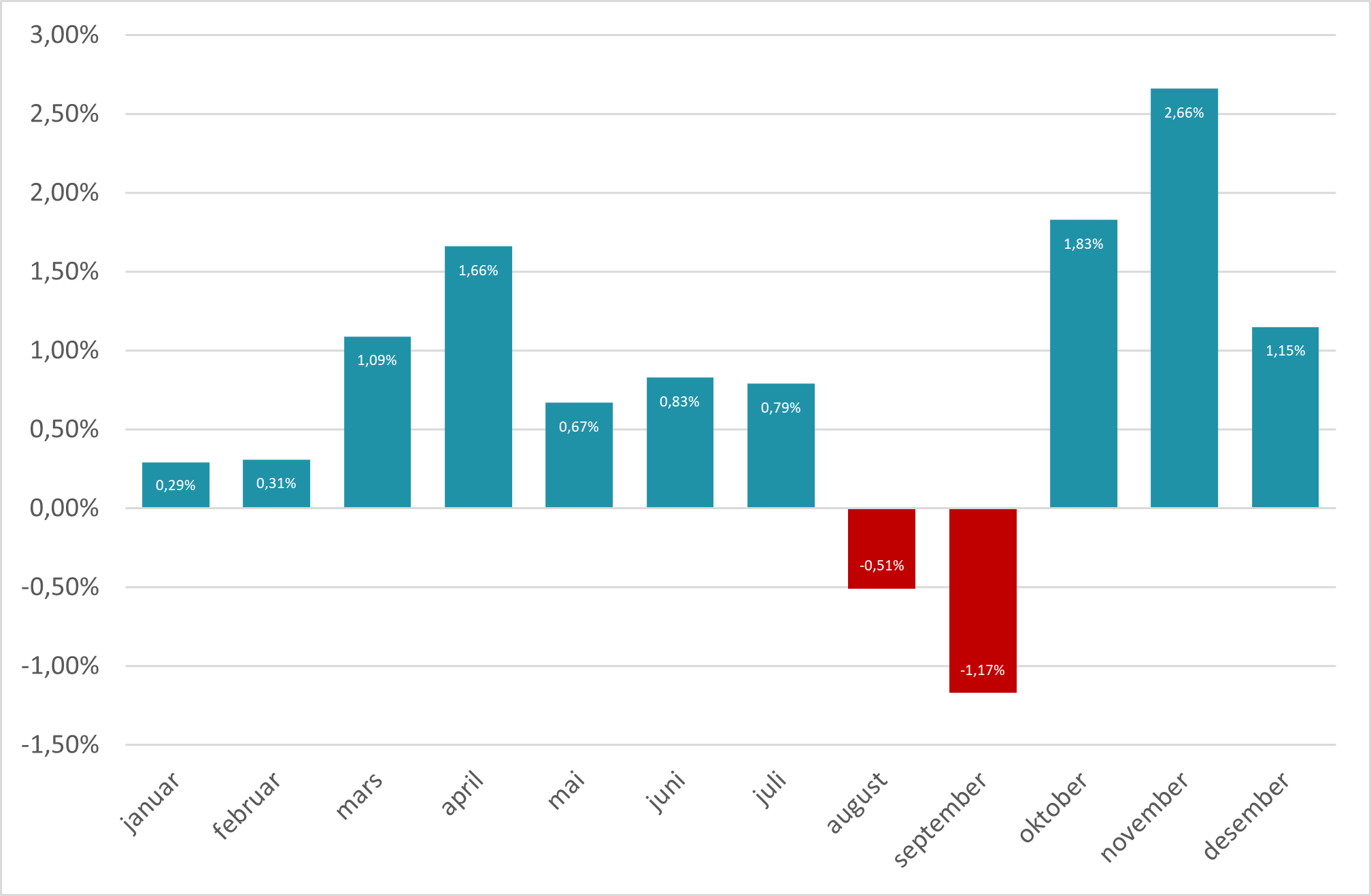

- Høsten er en sesongmessig svak periode

Etter en varm og deilig sommer kommer høsten med kaldere vær og mer nedbør. Slik er det ofte i aksjemarkedet også. September er historisk den verste måneden i aksjemarkedet. Det kan være fordi analytikerne i løpet av høsten oppdager at estimatene deres er for høye og må nedjustere sine forventninger. Det kan også være at investorer er på ferie i juli og august og må justere porteføljene i september og/eller ønsker å sikre gevinster før årsskiftet.

Figur 4 – Sesongmønster i aksjemarkedet 1997-2022 (MSCI World All Countries, USD)

Kilde: Bloomberg

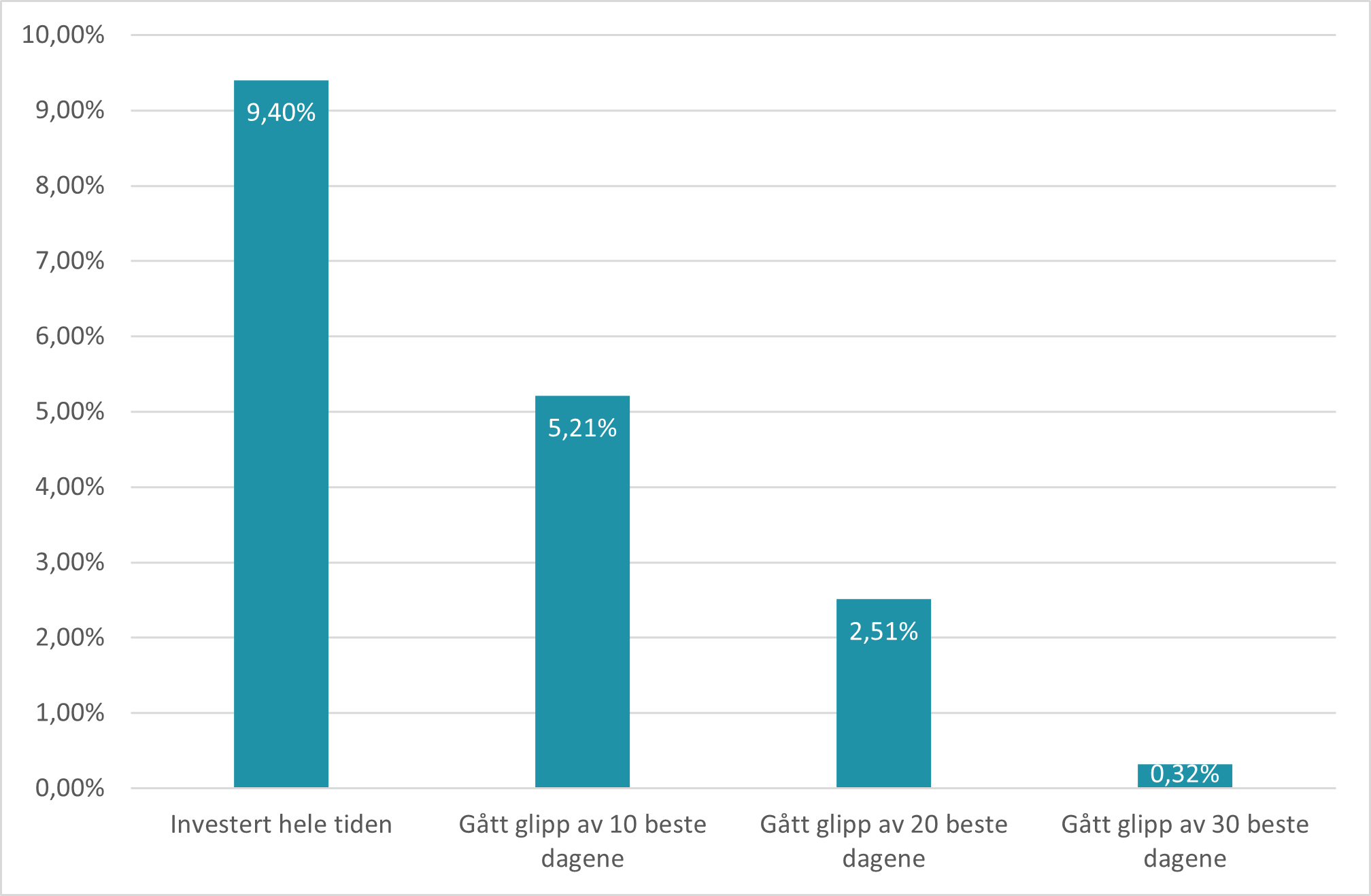

- Ikke gå glipp av dagene etter at markedet snur, de dagene er de beste

Som nevnt tidligere er utfordringen med timing at man skal treffe på riktig tidspunkt for salg og riktig tidspunkt for kjøp. Det er særlig vanskelig å vite når aksjemarkedet er nær bunnen for da er utsiktene dårligst og veldig få ønsker å ta mer risiko. Dessverre er ofte de beste dagene i aksjemarkedet rett etter bunnen er nådd. Dersom du går glipp av disse gode dagene, vil avkastningen bli svakere. Ifølge JP Morgan er 7 av de 10 beste dagene innenfor 15 dager etter de verste 10 dagene.

Figur 5 – Det er mørkest like før det gryr av dag (årlig avkastning i perioden 2002-2022)

Kilde: JP Morgan

Hold deg til planen

Investorer som kan være langsiktige i sin sparing, bør ikke prøve å time markedet. Lag en investeringsplan og bestem hvilken risiko og svingninger du tåler. Hold deg til den planen og ikke la deg bli påvirket av aviser som skriver om kriser og katastrofer. Aviser er opptatt av det som har skjedd, mens aksjemarkedet er opptatt av det som skal skje. Unngå å være ute av markedet, da kan du gå glipp av god avkastning når markedet snur.

«Only liars manage to always be out during bad times and in during good times»

Burton G. Malkiel, The Elements of Investing: Easy Lessons for Every Investor

Anbefalt lesning:

Utvikling sist måned og hittil i år

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | -0,7 % | -7,1 % |

| MSCI World | -0,8 % | -9,2 % |

| Oslo Børs (OSEBX) | -11,7 % | -8,2 % |

| MSCI Emerging | -3,5 % | -12,3 % |

| Norsk statsrente (3m) | 0,2 % | 0,5 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.