Private Equity er som vin, smaker bra, men noen årganger er bedre enn andre

Investering i Private Equity

De fleste av oss har erfaring fra å spare i fond som investerer i børsnoterte aksjer eller obligasjoner. Dette er verdipapirer som er notert på en regulert børs som tilbyr daglig handel mellom mulig kjøper og selger. Informasjon om prisen kjøper og selger er villig til å akseptere er tilgjengelig for alle og oppdateres kontinuerlig så lenge børsen er åpen.

Private Equity (PE) er fond som kjøper aksjer i private selskaper. PE-fondet blir ofte majoritetseier og er aktiv i utviklingen av selskapet. En investor som kjøper aksjefond, vil automatisk få eksponering til en portefølje av børsnoterte aksjer. Investerer en derimot i et PE-fond, forplikter en seg til å investere når PE-forvalter finner gode investeringsmuligheter, noe som kan ta flere år. De første årene vil ofte kostnadene overstige inntektene og investor vil oppleve negativ verdiutvikling. Etter hvert som forvalter har gjennomført verdiskapende tiltak i bedriften, vil forvalter selge virksomheten eller børsnotere den, realisere gevinsten og betale tilbake til investorene. Verdiutvikling i et PE-fond beskrives ofte som J-kurven fordi kontantstrømmen ligner på bokstaven J.

Det finnes ulike kategorier av Private Equity fond:

| Venture | Fond som investerer i «start-ups» og mindre selskaper med stort vekstpotensiale |

| Buyout | Fond som kjøper hele eller store deler av etablerte selskaper og finansierer deler av oppkjøpet med å ta opp mer gjeld i selskapene |

| Growth | Growth er på mange måter lik Venture, bortsett fra at selskapene som det investeres i er mer modne enn Venture |

| Secondary | Fond som kjøper andeler i andre PE-fond i annenhåndsmarkedet |

| Fond i fond | Fond som investerer kapital i flere PE-fond og får dermed en mer diversifisert portefølje |

PE-selskaper henter ofte inn kapital til nye fond hvert år og derfor er det vanlig å kategorisere fondene etter årganger.

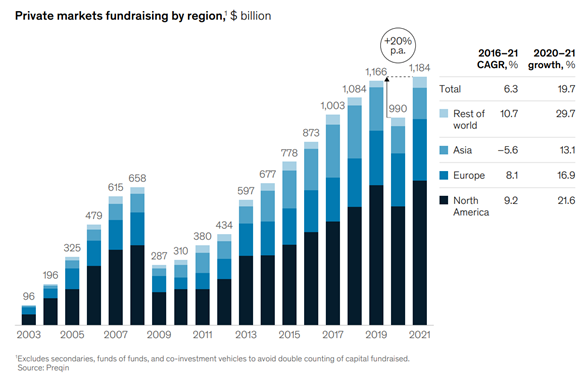

Kraftig vekst i private markeder

Profesjonelle investorer har plassert en økende andel av kapitalen til private markeder. I følge CEM Benchmarking allokerte profesjonelle investorer i 2020 18,5% av kapitalen til private markeder, noe som er en økning på nesten 5% siden 2012. Året 2020 var likevel preget av pandemien og det ble hentet inn mindre kapital enn i 2019. Aktiviteten økte derimot kraftig i 2021 og det ble hentet inn rekordhøye $1184 milliarder.

Kilde: McKinseys private markets annual review 2021

PE-fond har primært vært tilgjengelig for profesjonelle investorer, men de siste årene har enkelte fondsleverandører sett at det finnes et udekket behov blant private investorer og har nå begynt å markedsføre fondene for ikke-profesjonelle investorer.

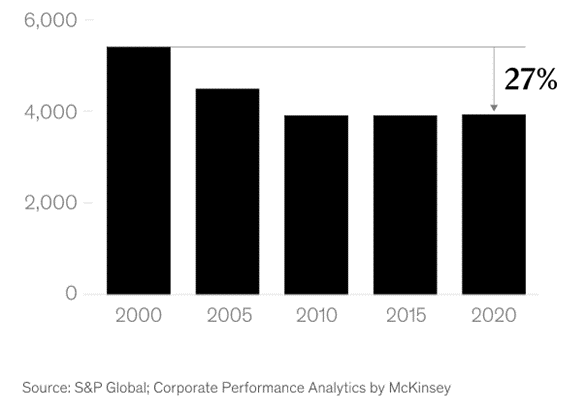

Færre børsnoterte og flere private selskaper

I perioden 2000 til 2020 var det en nedgang i antall børsnoterte selskaper i USA på 27%. Flere selskaper ble tatt av børs i perioden enn antall nye selskaper som kom til. Særlig innen finans og teknologi forsvant flere selskaper sammenlignet med nye børsnoteringer.

Ifølge en undersøkelse utført av McKinsey forblir teknologiselskaper private lengre enn i tidligere perioder. Teknologiselskaper som gikk på børs i 1999 var i gjennomsnitt fire år gamle, mens i 2021 var gjennomsnittsalderen økt til 12 år. Verdien på selskaper som går på børs har også økt kraftig og det er betydelig færre små selskaper (markedsverdi under USD 50 millioner) som blir børsnotert. Det kan være en indikator på at en større del av verdiskapingen nå skjer med private eiere enn hva som var tilfellet tidligere.

PE-fondene har et større investeringsunivers enn forvaltere av børsnoterte aksjer. I følge Russel Investments finnes det i dag 95 000 private selskaper som har inntekter over $100 millioner. Til sammenligning finnes det kun 10 000 børsnoterte selskaper som har inntekter over $100 millioner. Det betyr at investeringsuniverset for PE-forvalter er 9,5 ganger større enn investeringsuniverset for forvalter av børsnoterte aksjer.

De store teknologi-selskapene utgjør i dag en stor andel av markedsverdien på børsene, særlig i USA. Ved utgangen av mars 2022 utgjorde de 10 største selskapene over 30% av markedsverdien til den brede amerikanske aksjeindeksen S&P 500. Det betyr at forvaltere av børsnoterte aksjer måles mot en indeks hvor utvikling styres av et fåtall store selskaper og omtales ofte som økt konsentrasjonsrisiko. Det er også økt konsentrasjonsrisiko i globale aksjefond ettersom markedsverdien til de amerikanske børsnoterte selskapene utgjorde 68,45% av den kjente indeksen MSCI World (april 2022). Til sammenligning er USAs andel av global økonomi litt under 25%.

God avkastning i private markeder

Siden investorer betaler inn kapital i flere omganger til PE-forvalter, avhengig av når forvalter finner gode investeringsmuligheter, velger de fleste PE-fond å måle avkastning ved å bruke internrente (IRR). Internrente er den renten som gjør at nåverdien av kontantstrømmen er null.

PE-fond har siden finanskrisen gitt investorene god avkastning, men det er stor forskjell mellom de beste og de dårligste fondene. Siden finanskrisen har de 25% beste PE-fondene hatt en gjennomsnittsavkastning per årgang på 30,5% (netto IRR), hele 20% bedre enn de dårligste 25%. Median-avkastningen har vært 19,5%.

PE-fond har gitt bedre avkastning enn fond som spesialiserer seg på privat gjeld, eiendom og infrastruktur i denne perioden. PE-fond har også gjort det bedre enn børsnotert aksjer i denne perioden. Avkastning fra medianen av PE-fond (årganger 2008-2018) har ifølge McKinsey gitt 1,17x ganger bedre avkastning enn børsnoterte aksjer. Alle årgangene har gitt bedre avkastning enn børsnoterte aksjer, bortsett fra 2008-årgangen.

PE-fond driver aktivt eierskap

Det finnes flere studier som viser at aktivt eierskap kan øke verdiskapingen. En forvalter av børsnoterte aksjer kan ofte eie 40-80 aksjer i porteføljen og vil ha begrenset med tid per selskap. PE-fond har færre selskaper i porteføljen og kan bruke mer tid og ressurser til å drive aktivt eierskap. Styret i et børsnotert selskap må ta hensyn til andre interessenter («stakeholders») og vil bruke mer tid på compliance og risiko. Styret i private selskaper vil kunne konsentrere seg mer om selskapets vekst. PE-fond kan ta styreplass, mens forvalter av børsnoterte aksjer er forhindret på grunn av regelverket.

Too good to be true?

PE-fond er en attraktiv aktivaklasse for de som kan binde kapitalen i en lengre periode og akseptere ingen eller liten likviditet. Investorer som kan binde kapitalen i en så lang periode vil kreve kompensasjon for mangel på likviditet gjennom høyere avkastning.

PE-fond har de siste 10 årene gitt god avkastning, men det er i en periode hvor de fleste finansielle aktiva har gjort det bra. PE-fond hadde svak avkastning både i 2001 og 2008. Enkelte årganger kan ha investert i selskaper basert på prising av børsnoterte aksjer i en periode børsnoterte aksjer var høyt priset, slik som i 2000 og 2007. PE-fond tar gjerne opp gjeld i selskaper de overtar og vil dermed øke risikoen.

Å sammenligne avkastning til PE-fond med børsnoterte markeder er ikke ukomplisert. En investor i et PE-fond vil kommitere et beløp som PE-fondet vil ha til rådighet. PE-fondet vil hente inn beløpet i flere omganger og derfor kan ikke PE-fond bruke tidsvektet avkastning, slik som vanlige aksjefond gjør. PE-fondene bruker pengevektet avkastning.

Kostnadene ved å investere i PE-fond er høyere enn vanlige aksjefond. Ofte tar PE-fond et ekstra honorar dersom avkastningen overstiger en terskelrente. For å gjøre PE-fondet tilgjengelig for ikke-profesjonelle investorer kan det komme ytterligere kostnader.

Private Equity er en attraktiv aktivaklasse, men ikke uten risiko

De profesjonelle investorene øker andel av kapitalen som investeres i PE-fond. Det er flere grunner til det. Det finnes nesten 10 ganger så mange private selskaper som børsnoterte selskaper. Private selskaper venter lengre med å børsnotere seg enn tidligere og en del av verdiskapingen skjer før de blir børsnotert. PE-fond driver aktivt eierskap og er flinkere til å gjøre endringer for å øke selskapets verdi. Men om det er privat eller børsnotert, det er fortsatt risiko å investere i egenkapital.

« PE fund vintages post-2008 have consistently outperformed other private markets asset classes as well as equivalent investments in public markets.»

McKinseys Global Private Markets Review 2022

Anbefalt lesning:

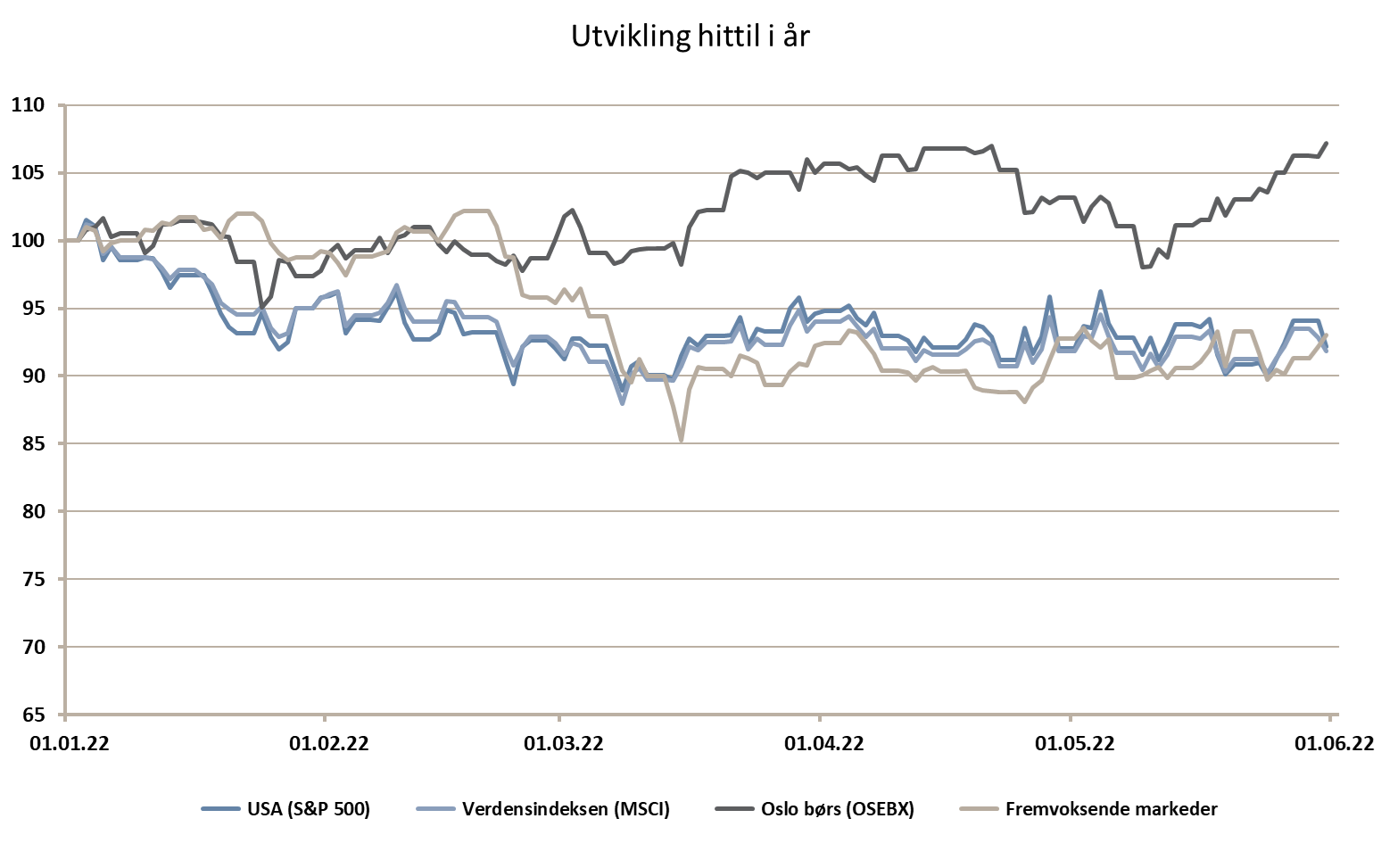

Utvikling sist måned og hittil i år

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | 0,2 % | -7,8 % |

| MSCI World | 0,0 % | -8,2 % |

| Oslo Børs (OSEBX) | 3,8 % | 7,2 % |

| MSCI Emerging | 0,3 % | -7,0 % |

| Norsk statsrente (3m) | 0,1 % | 0,3 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.