Vinner Trump handelskrigen?

Det har vært spekulasjoner om hvorvidt Donald Trumps aggressive retorikk og innføring av tollsatser har vært del av en forhandlingstaktikk for å få en avtale som er mer i tråd med det Trump mener er i USAs interesse; bedre beskyttelse av amerikansk intellektuell kapital (særlig amerikansk teknologi) og en likere handelsbalanse, som pr i dag er relativt ensidig i Kinas favør. Dersom dette var en taktikk for å få til en god avtale har den tydeligvis vært feilslått. Det er vanskelig nå å tenke seg et scenario der Kinas sterke mann, Xi Jinping, kan etterkomme krav fra USA uten å miste ansikt. Skal konflikten komme med en snarlig løsning, må det være amerikanerne som gir etter, noe det er vanskelig å se for seg at «The Donald» vil gjøre frivillig. Dermed ser det ut til at handelskrigen vil pågå en stund, og det er interessant å se på potensielle konsekvenser.

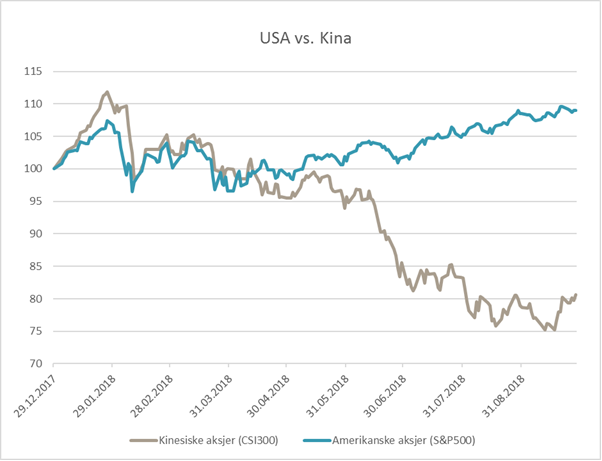

Ut fra aksjemarkedets vurdering av saken, virker det ganske tydelig at USA vil komme ut som vinneren av handelskrigen. Mens det kinesiske aksjemarkedet har falt ca. 20% målt i dollar i år, satte den amerikanske S&P500 indeksen ny rekord i september, opp nesten 9% i år.

Grafen viser hvordan det amerikanske aksjemarkedet har fosset frem, mens det kinesiske har falt tilbake. Begge seriene er normalisert med startverdi lik 100.

Markedsreaksjonen står imidlertid i sterk kontrast til de fleste økonomers vurdering av saken. Det er relativt godt dokumentert at mer samhandel skaper mer velstand for begge land. Dermed er det ingen vinnere i en handelskrig, bare tapere. USAs BNP-vekst antas å falle mellom 1,5 og 2% i året i et scenario med full handelskrig. At kinesisk vekst også vil rammes er det liten tvil om, men det er langt mer uoversiktlig.

USA har innført en 10% toll på varer for 250 milliarder dollar, som vil øke til 25% fra nyttår. Kinas eksport til USA er på enorme 44 385 milliarder dollar, så foreløpig er det primært psykologien som har blitt påvirket. Den amerikanske presidenten har imidlertid truet med å innføre toll på alle kinesiske varer, noe som selvsagt ville være dramatisk for begge parter. Selv om USA er en stor importør, går 80% av kinesisk eksport andre steder, slik at det heller ikke er sannsynlig at en slik aggressiv holdning vil få Kina til å gi etter.

Et kinesisk ordtak sier at: «Når èn dør lukkes, åpnes en annen», og Kina er i full gang med å fokusere eksporten sine mot andre land enn USA. Dette blant annet gjennom bedrede kommunikasjonskanaler og forhold med andre asiatiske land (se: Kinesisk kapital-tsunami). I det korte bildet er det heller ikke noe reelt alternativ til kinesisk produksjonskapasitet. Tiden da kinesisk produksjon utelukkende handlet om billig arbeidskraft er borte (disse industriene har flyttet til bla.Vietnam og Bangladesh). I dag lages det i stor grad avanserte produkter. Det krever tid og store investeringer å bygge opp både fasiliteter og kompetanse til å produsere disse produktene. I tillegg inngår en stor del av produksjonen i nøye koordinerte produksjonskjeder der produkter fra én fabrikk brukes til komponenter i en annen. Dette er absolutt ikke noe man kan endre på kort tid. Økte tollsatser ligger dermed an til enten å gjøre varene dyrere for amerikanske forbrukere eller negativt påvirke amerikanske bedrifters overskudd.

Selv om Kina umulig kan ilegge like mye toll som USA, siden importen er såpass liten, har de kinesiske myndighetene andre virkemidler i arsenalet. De kan blant annet redusere den store beholdningen av amerikanske statsobligasjoner og dermed øke det amerikanske rentenivået, som igjen vil få vidtrekkende konsekvenser gjennom hele det globale finanssystemet.

Selv om twitter-feeden er sikker i sin sak om at seieren er i hende, er det alt for tidlig å konkludere med dette. Det mest sannsynlige utfallet blir at begge parter blir tapere, og tar med seg andre i fallet.

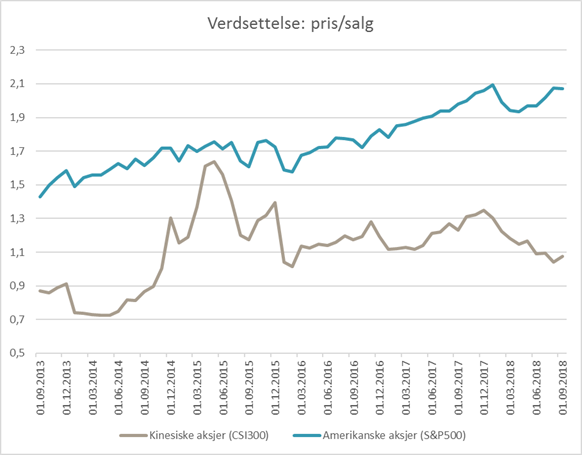

Investeringsmessig er vår mening at det kraftige fallet i kinesiske aksjer er overdrevet. Shanghai og Shenzen-børsene er dominert av kortsiktige småsparere som later til å ha fått skrekken og kastet kortene. Dette har drevet kinesiske aksjer til den laveste verdsettelsen målt ved Pris/salg siden bunnen av den forrige korreksjonen i kinesiske aksjer i 2015/2016. Samtidig er amerikanske aksjer på den høyeste verdsettelsen siden år 2000.

Grafen viser hvordan verdsettelsen på ameriskanske selskaper har økt i forhold til selskapenes omsetning, samtidig som de kinesiske har falt i forhold til sin omsetning. Dette tyder på at markedet forventer at amerikanske selskaper skal vokse, samtidig som kinesiske skal krympe.

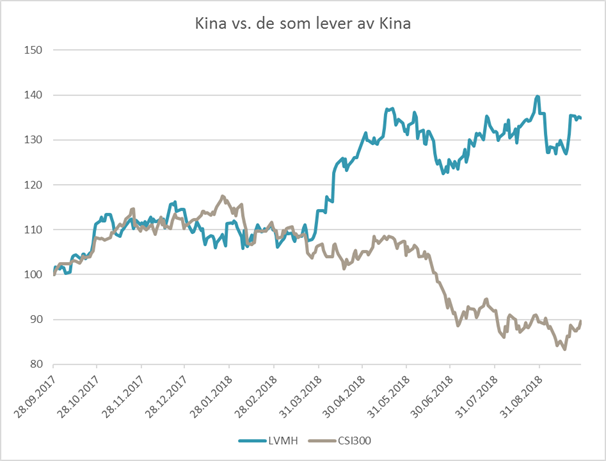

I en globalisert verden, der også amerikanske og europeiske selskaper har sine leverandører i Kina og selger til de kinesiske forbrukerne, er det vanskelig å se for seg at det ene markedet skal fortsette i den ene retningen, mens det andre fortsetter motsatt vei. Ta for eksempel luksusgiganten Moët Hennessy Louis Vuitton (LVMH), som eier 70 av verdens mest kjente merker. LVMH er helt avhengig av kinesere, som gladelig står i kø for å legge igjen en anselig sum penger på et ur eller en veske. Dersom den kinesiske økonomien faller sammen, og drar med seg valutaen, aksjemarkedet eller boligmarkedet, vil antallet kinesere som vil koste på seg slike varer falle dramatisk. Har LVMH falt i takt med det kinesiske markedet? Ja – men kun et lite øyeblikk før kjøperne kastet seg inn. Mens det kinesiske markedet er ned, er LVMH aksjen opp 34% (i NOK) det siste året.

Grafen viser differansen i prisutviklingen mellom LVMH-aksjen og det kinesiske markedet siste 12 mnd.

Noe henger ikke på greip, og gapet bør lukkes, enten det skjer på oppsiden for kinesiske aksjer eller på nedsiden for vestlige markeder, eller en kombinasjon. Vi synes det kinesiske markedet virker svært attraktivt på disse nivåene.

Anbefalt lesning:

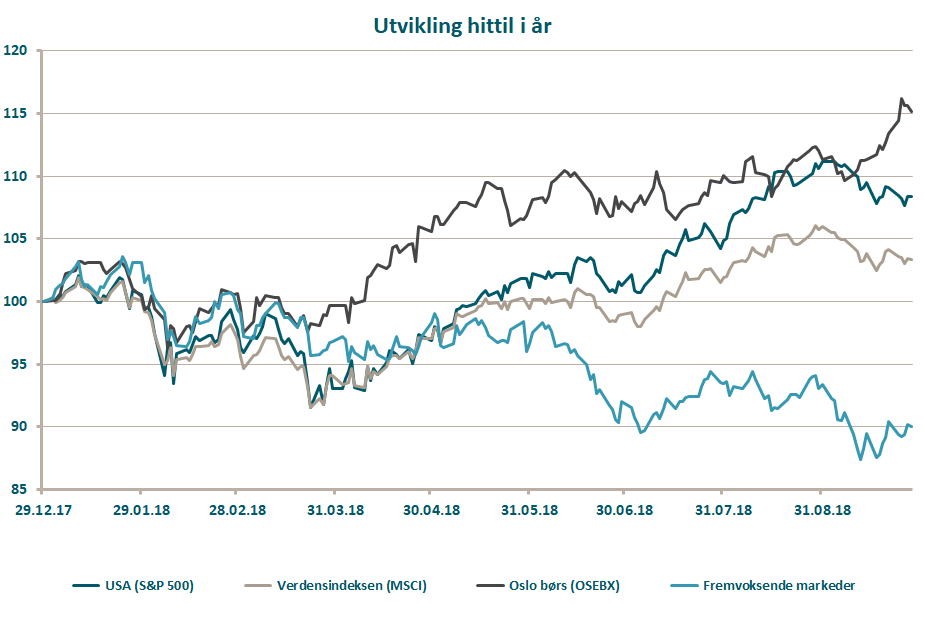

Utvikling sist måned og 2018

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | -2,3 % | 8,3 % |

| FTSE ALL World | -2,4 % | 3,2 % |

| Oslo børs (OSEBX) | 3,5 % | 15,2 % |

| FTSE Emerging | -3,5 % | -10,1 % |

| Norsk statsrente (3m) | 0,0% | 0,4 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.